近年、M&Aは大企業だけでなく、中小企業の間でも急速に広がっています。

では、企業はなぜ自社の経営資源を統合し、他社との提携や買収に踏み切るのでしょうか。

本記事では、M&Aの基本的な仕組みを整理しながら、企業がM&Aを実施する主な目的とその背景をわかりやすく解説します。

目次

- 1 M&Aとは?

- 2 M&Aの意味

- 3 M&Aの分類

- 4 買収

- 5 合併

- 6 分割

- 7 M&Aの目的を明確にすることが大切

- 8 企業がM&Aを行う目的

- 9 譲渡(売却)企業にとっての目的

- 10 投資資金を回収するため

- 11 選択と集中を図るため

- 12 事業再生を図るため

- 13 事業承継のため

- 14 創業者利益を得るため

- 15 譲受(買収)企業にとっての目的

- 16 新規事業を素早く拡大させるため

- 17 スケールメリットを享受するため

- 18 シナジー効果を得るため

- 19 M&Aで用いられる代表的な5つの手法

- 20 株式譲渡

- 21 事業譲渡

- 22 株式交換

- 23 会社分割

- 24 第三者割当増資

- 25 M&Aの流れ

- 26 M&Aの初期検討

- 27 対象会社の簡易調査

- 28 譲受企業の候補先選定・打診

- 29 合意形成のための調査

- 30 基本合意契約の締結

- 31 買収監査の実施

- 32 M&Aの成立

- 33 M&Aのメリットとデメリットとは?

- 34 譲渡(売却)企業にとってのメリット

- 35 譲渡(売却)企業にとってデメリット

- 36 譲受(買収)企業にとってのメリット

- 37 譲受(買収)企業にとってのデメリット

- 38 売り手側がM&Aの失敗を避けるための注意点

- 39 打つべきアクションをしっかり検討する

- 40 相場と照らして価格を見極める

- 41 スケジュールを管理する

- 42 情報が漏れないようにする

- 43 専門家に相談する

- 44 M&Aの歴史と今後

- 45 M&Aについて理解し、実施を検討してみよう

M&Aとは?

近年よく耳にするM&Aとは何を表す言葉なのでしょうか。

本章では、M&Aの意味を紹介します。

M&Aの意味

M&Aは「Merger And Acquisition」の略で、「企業の合併と買収」と訳されます。

狭義では、株式譲渡・株式交換などの手法を用いた「企業買収」と吸収合併・新設合併などの手法を用いた「企業合併」のこと。

ただし合併・買収以外にも、資本提携や事業承継などの経営戦略もM&Aと呼ばれるケースがあります。

株式譲渡・株式交換などのM&A手法については、後ほど詳しく紹介します。

M&Aの分類

M&Aは、企業の成長や市場地位の拡大を目指す重要な戦略手段です。

M&Aは、以下のように分類できます。

- 買収

- 合併

- 分割

各分類は独自の特徴と目的を持ち、企業が直面する特定の課題や目標に応じて選択されます。

以下では、各分類について詳しく解説します。

買収

M&Aの分類の一つ目は「買収」です。

買収とは、一方の企業が他の企業の株式や資産を購入することによって、他の企業を支配下に置く行為を指します。

買収のプロセスは、買収する企業がターゲットとなる企業の株式の過半数、またはそれ以上を取得して経営権を握るのが一般的です。

買収は企業が市場拡大や製品ラインの多様化、競争力の向上、シナジー効果の創出などの目的で行われます。

合併

M&Aの分類のニつ目は「合併」です。

M&Aにおける合併とは、二つ以上の企業が一つに統合されることです。

合併には、大きく分けて以下のような形態があります。

- 吸収合併:吸収された企業が法的に消滅する

- 新設合併:関与する全企業が解散して、新たに設立される1つの企業に統合される

合併の目的は、業務の効率化やコスト削減、市場シェアの拡大、製品やサービスの多様化、技術力の強化など多岐にわたります。

企業は合併によって競争力を高めて、より大きな市場でのポジションを確立できます。

分割

M&Aの分類の三つ目は「分割」です。

分割とは、企業が自身の一部事業や部門を切り離し、新たな独立した企業を設立するか、既存の他の企業にこれを譲渡するプロセスです。

分割には、主に以下の形態があります。

- 吸収分割:企業が自身の一部を切り離して、既存の企業に統合する方法

- 新設分割:企業が自身の一部を切り離して、新しい企業を設立する方法

分割は特定の事業や部門をより効果的に運営するため、または企業全体の戦略的な再編成の一環として行われることが多いです。

分割することにより、企業価値の最大化や効率的な資源配分、経営の柔軟性向上が目指されます。

M&Aの目的を明確にすることが大切

M&Aを進める際は、M&Aをする目的を明確にすることが大切です。

M&Aの成功は、目的設定の明確さに大きく左右されると言っても過言ではありません。

明確な目的設定は、適切なターゲット企業の選定や交渉戦略の立案、リスク管理の計画に直結します。

一方で不明瞭な目的は、不適切なパートナー選択や戦略の誤りにつながり、結果的にM&Aの失敗につながるリスクが高いです。

関係者間でのコミュニケーションを円滑にし、組織内の調整や統合プロセスをスムーズに進めるためにも、M&Aの目的を明確にしましょう。

企業がM&Aを行う目的

企業がM&Aを実行する目的は、業種や企業状況などによってもさまざま。

ここからは、譲渡(売却)企業と譲受(買収)企業ごとに、M&Aの代表的な実施目的を紹介します。

譲渡(売却)企業にとっての目的

譲渡企業、つまり企業を売却する側がM&Aに至る主な目的は以下のとおりです。

- 投資資金を回収するため

- 選択と集中を図るため

- 事業再生を図るため

- 事業承継のため

- 祖業者利益を得るため

それぞれの目的を順に紹介します。

投資資金を回収するため

企業がこれまで行ってきた投資を回収するには、通常多くの時間がかかります。

特に工場や機械設備といった大型の設備投資は金額が大きく、投資回収までに年単位の期間を要するのが一般的です。

一方、M&Aでは譲渡企業の純資産だけでなく、技術やブランド力といった無形資産、さらには将来の収益性などを総合的に評価して取引価格が決定されます。

自社の価値を正当に評価してくれる買い手と出会えれば、長期的な投資を短期間で回収することも可能です。

選択と集中を図るため

選択と集中とは、業績が良い・得意とする事業を絞り込み、その事業に経営資源を集中すること。

自社事業の選択と集中を図るための手段として、M&Aを実施する企業が多いです。

業績が伸び悩む事業を売却し、M&Aで得た資金を主力事業へ投資して、経営基盤の安定化・強化を目指します。

今後の日本は、さらなる高齢化・人口減少が進行し、日本市場の縮小化が懸念されています。

こうした市場環境下で他社との競争を勝ち抜くためには、経営資源の最適化が欠かせません。

非採算事業を譲渡し、社内事業を見直す企業が増加しています。

事業再生を図るため

周囲や社員への影響をできるだけ抑えながら事業を再生する手段として、M&Aを選択する企業は少なくありません。

経営不振に陥った際の事業再生策としては、従業員のリストラが代表的ですが、これまで会社を支えてきた社員を解雇するのは、多くの経営者にとって非常に苦しい決断です。

そこで注目されているのが、M&Aによる事業再生です。

具体的には、経営のボトルネックとなっている事業を譲渡し、経営資源を成長分野へ集中させることで、企業全体の健全化を図る取り組みです。

自力での再建が難しい場合でも、M&Aを活用して採算の合わない事業を切り離すことで、業績回復の可能性を高められます。

M&Aは従業員の雇用や取引先との関係を維持しながら再生を進められる点でも、有効な選択肢といえるでしょう。

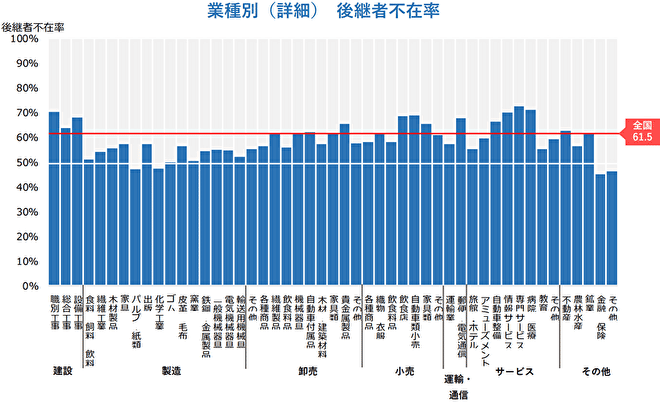

事業承継のため

高齢化が進む昨今の日本では、後継者不足に悩む企業が増加しています。

帝国データバンクの調査によれば、日本企業全体の後継者不在率は六割以上。

業種によっては、七割もの企業で後継者がいない状態です。

現経営者が退いた後も企業・事業を存続させ、従業員の雇用を維持するためにも、第三者へ経営権を譲渡する事業承継M&Aが増加しています。

創業者利益を得るため

企業を売却した際の創業者利益を目的に、M&Aを実施するケースが少なくありません。

特に中小企業の場合、創業者が自分の資本で起業しているケースが多く、投資回収及び利益の享受を目的に引退と同時に事業を売却する場合があります。

譲受(買収)企業にとっての目的

一方で譲受側(買収)企業がM&Aを実施する目的は、以下が挙げられます。

- 新規事業を素早く拡大させるため

- スケールメリットを享受するため

- シナジー効果を得るため

譲受側の目的は一貫して、今後の事業を有利に進めるためのものばかり。

それぞれの目的を詳しく紹介します。

新規事業を素早く拡大させるため

近年、デジタル技術の進化や市場の成熟化により、製品やサービスの成長・成熟・衰退のサイクルは驚くほど短くなっています。

そのような環境下で、一から新規事業を立ち上げるには、商品開発や人材育成、販路構築など多くの時間とコストがかかり、スピード感を持った事業展開が難しいのが現実です。

そこで注目されているのが、M&Aによる事業拡大です。

すでに事業基盤やノウハウが整った企業を買収することで、ゼロから構築するよりも短期間で事業を軌道に乗せられます。

この手法を活用すれば、既存市場への参入を加速させ、先行企業を追い抜くチャンスをつかむことも可能です。

M&Aを通じてスピーディーに事業を展開することで、市場シェアの拡大や競合への参入障壁の構築など持続的な競争優位を確立できるのです。

スケールメリットを享受するため

スケールメリットとは、会社規模が拡大したことで得られるメリットのこと。

会社の知名度が高まることで取引交渉を有利に進められたり、生産量の増加によって仕入れコストや製造コストを抑えられたりとさまざまな効果が生まれます。

今後の事業を有利に進めるため、経営基盤の強化としてM&Aを実施する企業が多いです。

シナジー効果を得るため

M&Aで自社の弱みを補填し、強みを最大化するシナジー効果(相乗効果)を目的とするケースも多くあります。

たとえば、製造業の企業がデジタル化を推進するために、IT・デジタル事業を買収するなど。

既存の製造事業のデジタル化を推進でき、QCDの最適化を実現できるでしょう。

シナジー効果を目的とする場合は、他業種事業の買収が多くみられます。

M&Aで用いられる代表的な5つの手法

M&Aには数多くの手法があります。

本章では、代表的な以下の手法を紹介します。

- 株式譲渡

- 事業譲渡

- 株式交換

- 会社分割

- 第三者割当増資

M&Aを検討している方はそれぞれの違いを十分に理解し、自社に適した手法を見つけましょう。

株式譲渡

株式譲渡とは、譲渡企業の株式を対価と引き換えに取引することで、企業の経営権を承継する手法のこと。

M&A手法の中で、最も用いられる手法です。

株式譲渡と聞くと、上場企業の株を株式市場で買う「株式公開買付(TOB)」を想像する方が多いでしょう。

しかし実際には、中小企業など非上場企業による株式譲渡が多く見られます。

譲渡側企業の株主が、50%以上の株式を引き渡すことで経営権が承継。

株式の対価は、原則として現金が用いられます。

関連記事:M&Aの株式譲渡とは?事業譲渡と違いや成功事例を解説

事業譲渡

事業譲渡は企業全体ではなく、一部の事業のみを切り取り承継する手法のこと。

不採算事業の売却や、選択と集中を図る際に用いられます。

先ほどの株式譲渡と混同されがちですが、事業譲渡はあくまでも一部の事業を承継する手法です。

企業全体を承継する株式譲渡とは全く異なる手法のため、注意する必要があります。

関連記事:事業譲渡とは?売り手企業のメリット・デメリット、手続きの流れを解説

株式交換

株式交換は、譲渡企業の株式と譲受企業の株式一部を取引し、譲渡企業を子会社化するための手法。

株式譲渡との違いは、以下のとおりです。

- 株式交換の主目的は、譲渡企業の子会社化

- 取引対価が現金ではなく株式

株式交換は譲渡企業の子会社化を前提としているため、議決権の3分の2以上の取得が一般的です。

また、株式譲渡では原則的に対価を現金で支払うのに対し、株式交換は譲受企業の株式を対価に用います。

会社分割

会社分割は、譲渡企業の事業を譲受企業の関係会社に承継させるM&A手法のこと。

会社分割は、さらに以下の手法に分類されます。

- 吸収分割:既存の会社に事業を承継

- 新設分割:新設した会社に事業を承継

吸収分割は事業譲渡と類似するM&A手法ですが、内容に大きな違いがあります。

吸収分割が権利・義務などをまるごと移転させるのに対し、事業譲渡は両者で交わされた契約のもと、権利・義務の各項目を個別で承継します。

つまり事業譲渡では、事前に認知できれば、簿外債務などの不要な権利義務を承継しないことも可能です。

関連記事:会社分割とは?メリットや費用相場についてわかりやすく解説!

第三者割当増資

第三者割当増資は、譲渡企業が株式を新たに発行し、第三者へ株式を割り当てる手法のこと。

株式の対価は既存の株主ではなく、譲渡企業が受け取るため、財政基盤の強化や資金調達を目的に実施されます。

M&Aの流れ

M&Aの実施期間は、半年から一年が多いです。

譲渡企業におけるM&Aの実施プロセスは、以下の手順です。

- M&Aの初期検討

- 対象会社の簡易調査

- 譲受企業の候補先選定・打診

- 合意形成のための調査

- 基本合意契約の締結

- 買収監査の実施

- M&Aの成立

まずは大まかな流れを捉え、M&Aを実施する際の参考にしてください。

また、M&Aの流れを詳しく知りたい方は、こちらの記事をご参考ください。

関連記事:M&Aの流れは3パターン!売り手側の手順と必要な期間を徹底解説

M&Aの初期検討

最初に実施することは、M&Aの目標策定と必要情報の整理です。

M&Aはあくまでも手段であり、実施後に何らかの達成目標があるはず。

目標を明確に定義しておくことで、M&Aにおけるさまざまな選択で、最適な意思決定を取れるでしょう。

また、決算書や財務諸表などを分析し、交渉でアピールできる自社の強みと懸念材料になる弱みを洗い出しておくことも有効です。

その他にも以下のポイントもあわせて検討すると、後の工程をスムーズに進められます。

- M&A後の役員・従業員の待遇

- どのM&A手法をとるのか

- 評価額の算定

- 譲受企業に求める条件

対象会社の簡易調査

対象会社の簡易調査は、自社と交渉してくれる企業を選定するための調査。

自社の条件を受け入れてくれる企業や、M&Aで事業展開を検討している企業を調査します。

また、譲受企業に提示するノンネームシートの用意も欠かせません。

ノンネームシートとは、譲渡企業の業種や事業規模、業績などのM&Aに関する基本情報を記載した概要書のこと。

一般的には、FAやM&A仲介会社などにより作成され、プラットフォームで公開して候補企業を勧誘します。

譲受企業の候補先選定・打診

続いて、M&A仲介会社などに提示された候補企業を選定し、絞り込む作業です。

あらかじめ設定した自社の条件と合っているかを軸に選定を進め、候補企業をリスト化します。

また、候補企業へ打診する際は、M&Aの情報が外部へ漏れないよう細心の注意が必要です。

仮にM&Aの情報が外部へ漏れると、従業員の混乱や取引先の契約終了につながるため。

情報の漏洩に注意しながら、候補企業の選定・打診を行いましょう。

合意形成のための調査

候補企業が定まると、M&A交渉に向けた調査を実施します。

この工程から譲渡企業の内部情報を開示するため、情報漏洩に関する秘密保持契約を結びます。

譲受企業は、業務・財務・人材などの内情、収益性と成長性、企業価値の概算などを提示してもらい、今後のM&A交渉を進めるか否かを検討。

場合によっては、企業トップ同士が面談をして、内情の確認や条件のすり合わせを行います。

基本合意契約の締結

譲受企業による基本条件提示を受け、譲渡企業が同意すれば、基本合意書を締結します。

基本合意書はM&A実行を確約するものではなく、それまでの約束事と今後の動き方を明確にするための契約です。

具体的には、以下の事項を定めます。

- これまでに合意した基本条件の確約

- 独占的交渉権の確約

- デューディリデンス(DD)の実行許可

基本合意書の締結は、数ある候補企業から取引相手を切り出す意味合いもあります。

基本合意書の締結相手と優先的に交渉を進めるため、面談やDDのスケジュールを決めておくと後の工程がスムーズです。

買収監査の実施

基本合意書の締結後、譲受企業によるデューデリジェンス(DD)が行われます。

デューデリジェンス(DD)とは、譲渡企業のさらに詳細な情報を得るための実態調査。

デューデリジェンスでは、譲受企業が譲渡企業に対して、必要資料の要求が可能です。

簿外債務や税金の申告漏れなど、これまでのプロセスでわからなかったリスクの有無を以下の6種類のデューデリジェンスで調べます。

- 事業DD

- 財務DD

- 税務DD

- 人事DD

- 法務DD

- IT DD

譲渡企業側は求められた資料を即座に提出できるよう、事前に準備しておくと良いでしょう。

M&Aの成立

デューデリジェンスを経て双方がM&A実行に同意した場合、最終合意書を締結します。

最終合意書の締結により、譲渡企業のM&Aプロセスは終了です。

M&Aのメリットとデメリットとは?

M&Aは、譲受企業と譲渡企業双方にメリット・デメリットがある取り組み。

本章では、M&Aのメリット・デメリットを立場別に紹介します。

譲渡(売却)企業にとってのメリット

譲渡企業にとってのメリットは、以下が挙げられます。

- 金銭的利潤の獲得

- 事業承継問題の解決

- 企業の最適化

- 個人保証の解消

- 従業員の雇用維持

一番のメリットは、金銭的利潤の獲得です。

不要な事業を売却し得たお金を新たな事業へ投資したり、既存事業へ増資したりと使い方はさまざま。

不採算事業を売却すれば、財務上の課題解決にもつながるため、M&Aの実施効果は大きいです。

譲渡(売却)企業にとってデメリット

一方で譲渡企業には、以下のデメリットもあります。

- 売却先が見つからない

- 従業員の雇用条件が悪化する

- 顧客や取引先との関係性が悪化する

- 企業文化の不一致

事業譲渡をするにあたり特に懸念されるのが、売却先が見つからない可能性がある点です。

M&Aはタイミングが重要であり、必ずしも相手企業が見つかるとは限りません。

自社で候補企業を探す場合には、時間と手間がかかるうえに、情報漏洩のリスクも高まります。

したがって、M&Aの専門機関である仲介会社などへ依頼し、候補企業とのマッチングをサポートしてもらうことが有効です。

M&A仲介会社には不得意な業種もあるため、自社事業に適した専門機関を選定するようにしましょう。

譲受(買収)企業にとってのメリット

譲受企業にとってのメリットは、以下のとおりです。

- のれんの獲得

- 事業成長の加速

- 新規エリアへの足掛かり

- スケールメリットの享受

一番のメリットは、譲渡企業が培ってきたブランド力や人材、ノウハウなど「のれん(無形資産)」をそのまま承継できることにあります。

実際に譲受企業の成長を加速させるのは、長年かけて築かれたブランドや信頼関係、人材力といった無形の価値です。

ゼロからブランドを立ち上げるとなると、莫大な時間と資金、人の労力が必要になります。

しかし、M&Aを活用すれば、そうした価値を短期間で手に入れ、自社の成長ステージを一気に引き上げることが可能です。

時間を買うという意味でも、のれんを承継できるM&Aは非常に魅力的な経営戦略といえるでしょう。

M&Aにおける「のれん」について詳しく知りたい方は、以下の記事をご参考ください。

関連記事:M&Aの「のれん」とは?会計処理や注意点を売り手・買い手視点で解説

譲受(買収)企業にとってのデメリット

譲受企業におけるデメリットには、以下が挙げられます。

- 譲渡企業のリスクを抱え込む恐れ

- 予想していた収益が上がらない

- 想定していた相乗効果が出ない

- 統合後の組織がうまくいかない

事前調査やデューデリジェンスで譲渡企業の潜在的なリスクを把握できなければ、M&A実行によるリスクも承継する恐れがあります。

たとえば、損害賠償請求や税金の申告漏れなどです。

これらを承継した場合、M&A実行後に自社の経営を脅かす恐れもあるため、慎重に調査しなければなりません。

ただし、譲渡企業には「事業を少しでも高く評価してほしい」という心理が働くため、不利な資料を積極的に提示しようとはしないはず。

したがって、リスクを早期発見できるよう、積極的に資料提示を求めることが大切です。

売り手側がM&Aの失敗を避けるための注意点

M&Aは、一度の判断や行動が結果を大きく左右する繊細なプロセスです。

特に売り手側は、戦略の立て方や交渉の進め方を誤ると、希望価格での売却が難しくなったり、取引そのものが不成立になるリスクもあります。

M&Aで失敗を防ぐために売り手が押さえておくべき重要なポイントを紹介します。

打つべきアクションをしっかり検討する

M&Aでは、最初の一手を誤ると後から修正が難しく、結果的に取引の失敗につながることがあります。

売り手側は、交渉を進める相手の選定や希望条件の提示など初期段階の判断が今後の展開を左右します。

買収意欲の低い相手と無駄な交渉を続けてしまう、希望価格を安易に下げてしまうといったミスは避けなければなりません。

アクションを起こす前に「この判断が将来どんな影響を及ぼすか」を慎重に検討することが大切です。

初めてM&Aを経験する企業は、自社の戦略や目的を整理したうえで信頼できる専門家に相談しながら進めるのが賢明です。

M&Aはスピード感も求められますが、焦って判断すると誤った方向に進むリスクがあります。

限られたチャンスを最大限に生かすためにも、プロセス全体を俯瞰して最適なアクションを選択することが成功の鍵です。

相場と照らして価格を見極める

M&Aを成功させるうえで、価格の妥当性を見極めることは重要です。

売り手が自社の価値を過大評価して高すぎる価格を提示したり、買い手の提示額をそのまま受け入れたりすると、最終的に不利益を被る可能性があります。

市場相場を把握しないまま交渉を進めてしまうと、取引が長期化したり破談になってしまうリスクも高いです。

業界や企業規模、収益力によって適正価格は異なるため、まずは同業種・類似案件の取引事例を調べることが大切です。

M&Aアドバイザーなどの専門家に依頼して、企業価値を算定してもらうこともおすすめ。

相場感を持って交渉に臨むことで、現実的な価格帯での合意が見込めます。

売却価格の見極めは単なる数字合わせではなく、取引成立の可能性を高めるための重要な戦略の一部といえます。

スケジュールを管理する

M&Aは時間をかければ成功するわけではなく、むしろ長期化するとリスクが増す傾向があります。

交渉がだらだらと続けば買い手の意欲が下がり、売り時を逃してしまう可能性も。

最初に全体のスケジュールを立て、交渉から契約締結、クロージングまでの流れを明確にしておくことが欠かせません。

複数の関係者が関わるM&Aでは、社内の担当者や専門家のスケジュール調整が必要になります。

事前に時間を確保し、関係者全員で計画を共有してスムーズに取引を進めましょう。

また、重要な交渉日程や提出書類の締切などタスク管理を徹底することも大切です。

適切なスケジュール管理を行うことで、手戻りや遅延を防ぎ、効率的にM&Aを完了させられます。

シナジーを過信しない

M&Aを進める際、多くの企業がシナジー効果に期待します。

しかし、実際には思い描いたようなシナジーが実現しないケースも少なくありません。

買い手と売り手の企業文化や経営方針の違いや統合作業の不十分さなどが原因で、事業計画どおりの成果を得られないことがあります。

シナジーを過信すると、将来の収益予測を過大に見積もり、結果的に企業価値評価が高くなりすぎるリスクがあります。

M&A後の事業計画を立てる際は、あくまで保守的な見方を取り入れることが大切です。

シナジーは実現すればプラス要素ですが、前提条件ではなく結果として評価すべきものです。

実現性を冷静に見極めたうえで、現実的な数字に基づいた計画を策定することが、M&A成功の第一歩となります。

情報が漏れないようにする

M&Aの交渉過程では、情報管理が極めて重要です。

社内外に取引の情報が漏れてしまうと、従業員の不安や取引先の不信感を招き、交渉自体に悪影響を与える可能性があります。

「会社が売却される」という情報は、噂として広まることで、社員の離職や取引条件の変更といった深刻な問題に発展するかもしれません。

情報の共有は、必要最小限の関係者に限定し、タイミングを見極めて慎重に行うことが求められます。

また、外部とのやり取りでは秘密保持契約(NDA)を必ず締結し、情報漏れのリスクを徹底的に防ぐことが重要です。

開示内容を事前に整理し、想定質問への対応を準備しておくことで、誤った発言や混乱を防げます。

M&Aの成功は情報統制の精度にも左右されるため、社内外のコミュニケーション管理を徹底しましょう。

専門家に相談する

M&Aは一見シンプルな取引のように見えて、実際には法務や会計、税務、ファイナンスなど多くの専門知識が必要です。

自己判断で進めてしまうと、思わぬリスクや判断ミスを招きかねません。

スキーム選択を誤って過大な税金が発生したり、契約書の内容を見落として損失を被ったりするケースもあります。

M&Aに精通した専門家に早い段階から相談することが大切です。

M&Aアドバイザーや公認会計士、弁護士など分野ごとに知見を持つ専門家のサポートを受けることで、トラブルを未然に防ぎ取引をスムーズに進められます。

第三者の客観的な意見を取り入れることで、冷静な判断も可能です。

専門家と連携しながらM&Aを進めることが、最終的な成功とリスク回避の両立につながります。

M&Aの歴史と今後

日本では1930年代に数々の大型合併がおこなわれ、M&Aの最盛期を迎えました。

しかし終戦後にはGHQによる財閥解体が起こり、M&Aの回数は減少します。

時代は移り1980年代のバブル景気によって、外資系企業のM&Aが増加しました。

バブル崩壊後は、企業の収益力や国際競争力の回復を目的とした組織再編が加速。

2005年になるとIT企業関連のM&Aが実施され、現在ではクロスボーダーM&Aが主流です。

今後の日本は、人口減少により市場規模の縮小が懸念されています。

こうした背景から企業の競争力を高める動きが活発化し、選択と集中やシナジー効果を目的としたM&Aが増加すると考えられます。

M&Aについて理解し、実施を検討してみよう

本記事では、M&Aの実施目的を譲渡企業・譲受企業それぞれの立場から紹介しました。

譲渡企業がM&Aに至る目的は、以下のとおりです。

- 投資資金を回収するため

- 選択と集中を図るため

- 事業再生を図るため

- 事業承継のため

- 創業者利益を得るため

譲受企業の目的は、以下が挙げられます。

- 新規事業を素早く拡大させるため

- スケールメリットを享受するため

- シナジー効果を得るため

M&Aにはさまざまな手法が存在しており、会社全体・事業の一部など自由度の高い事業承継が可能です。

しかし、M&Aにはデメリットも存在するため、双方を十分に理解してM&Aの実施を検討してください。

M&AアドバイザリーとしてM&Aに関連する一連のアドバイスと契約成立までの取りまとめ役を担っている「株式会社パラダイムシフト」は、2011年の設立以来豊富な知識や経験のもとIT領域に力を入れ、経営に関するサポートやアドバイスを実施しています。

パラダイムシフトが選ばれる4つの特徴

- IT領域に特化したM&Aアドバイザリー

- IT業界の豊富な情報力

- 「納得感」と「満足感」の高いサービス

- プロフェッショナルチームによる適切な案件組成

M&Aで自社を売却したいと考える経営者や担当者の方は、ぜひお気軽にお問い合わせください。

またM&Aを成功させるためのコツについて全14ページに渡って説明した資料を無料でご提供しますので、下記よりダウンロードしてください。