この記事では2022年3月までのM&Aに関連した最新データをお届けします。

近年のM&Aは活発に推移しており、2019年のM&A件数は4,000件以上です。さらなる増加が見込まれましたが、コロナ感染の発生により、2020年は減少に転じました。しかし2021年は、2020年を大きく上回る結果です。

今後はコロナワクチン接種が進み、消費行動の活発化が予想されます。それにともない、2022年はM&A件数がさらに増加するのではないでしょうか。

本記事では、経済産業省やその他の最新データを紹介します。今後の企業活動のヒントとして、ご活用ください。

目次

- 1 日本ではM&A件数が増加中

- 2 日本企業のM&A件数の推移

- 3 リーマンショック前後のM&A件数の推移

- 4 コロナ禍以前のM&A件数の推移

- 5 2020年以降、コロナ禍のM&A件数の推移

- 6 日本でM&Aが増加した3つの理由

- 7 理由1.後継者問題の解決

- 8 理由2.自社事業の最適化

- 9 理由3.事業の拡大

- 10 2021年までのM&A件数の推移(国内・海外)

- 11 内訳1.日本国内でのM&A(IN-IN)

- 12 内訳2.国内から海外へのM&A(IN-OUT)

- 13 内訳3.海外から国内へのM&A(OUT-IN)

- 14 2022年までの日本におけるM&A金額の推移

- 15 世界における2022年のM&Aの見通し

- 16 2022年のM&A件数は増加して推移すると予想される

日本ではM&A件数が増加中

日本のM&A件数を、経済産業省が発表したデータをもとに解説します。

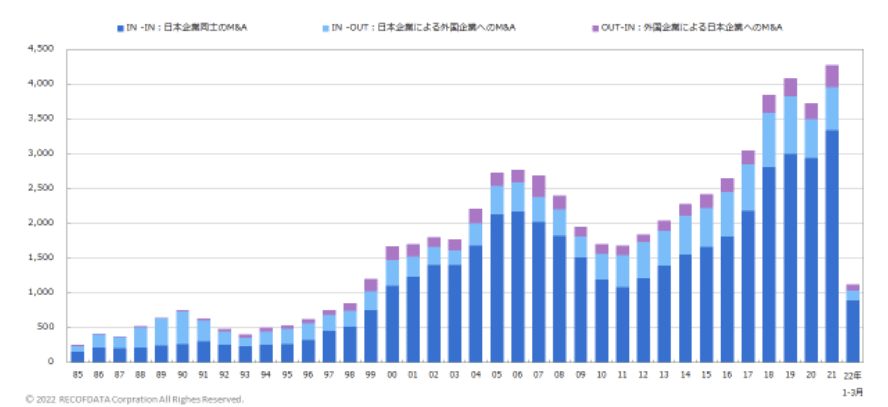

M&A件数の推移は統計を開始した1985年以降、バブル崩壊やリーマンショックのような不況に見舞われながらも増加しています。

1985年の260件から2017年の3050件までの30年間で、11倍以上となりました。

特に顕著な増加が見られたのは、2004年〜2006年・2012年〜2017年です。

2017年には2006年の2,775件を上回る、3,000件以上にまで増加しました。

データは2017年までとなっていますが、M&A件数は2017年以降も増加傾向にあり、2019年には4,000件以上となりました。

このことから、近年の日本ではM&Aが非常に活発化しているといえます。

日本企業のM&A件数の推移

近年のM&A件数の推移を正確に捉えるため、下記3つの年代に分けて解説します。

- リーマンショック前後

- コロナ禍以前

- 2020年以降のコロナ禍

リーマンショック前後のM&A件数の推移

M&A件数の推移はリーマンショックによって大きく転換し、リーマンショック前後で同水準となりました。

リーマンショック前の2000年〜2003年は、M&A件数大きな変化がなく1700件前後でした。

その後一度は大幅に増加したものの、2008年のリーマンショックによってM&A件数が減少し、2011年にはリーマンショック前と同水準の1,687件にまで落ち込んだのです。

コロナ禍以前のM&A件数の推移

リーマンショックによって減少したM&A件数は、2012年からコロナ禍以前の2019年までの7年間、常に前年を上回るほどの増加が続きました。

この2012年からの増加は、2008年のリーマンショックと2011年の東日本大震災からの復興を目的とした政府の政策が要因だと考えられます。

M&A件数における過去最多を更新したのは、2012年からわずか5年後の2017年です。

2017年には3,000件を超え、その2年後の2019年には、なんと4,000件以上にまで増加しました。

2011年からわずか8年で、2.3倍以上も増加したことになります。

2020年以降、コロナ禍のM&A件数の推移

M&A専門誌のマールオンラインによると、コロナ禍となった2020年のM&A件数は3,730件です。

4,000件を上回った前年と比較すると、8.8%もの減少です。

コロナ禍では、1回目の緊急事態宣言によって多くの企業が休業し、なおかつ外出自粛によってサービス業の営業利益が伸び悩みました。

これらの要因からM&A件数の減少につながったと考えられます。

しかし、コロナ禍による経済的ダメージを負いながらも、M&A件数が3,000件を超えていることから、近年の日本にM&Aが浸透していることがわかります。

日本でM&Aが増加した3つの理由

日本のM&A件数は不況による減少があるものの、長期的に見れば増加傾向にあります。

いったいなぜM&A件数が増加しているのか、その理由は3つあります。

- 後継者問題の解決

- 自社事業の最適化

- 事業の拡大

理由1.後継者問題の解決

1つ目の理由は、日本の多くの中小企業が抱える後継者問題の解決です。

帝国バンクが調査した全国社長年齢分析によれば、2020年時点の社長平均年齢は60.1歳です。

調査を開始した1990年以降初めて60歳を上回る結果となり、高齢化が進んでいることがわかります。

また、60歳以上の中小企業経営者における後継者不在率は、2017年で48.7%という約半数を占める結果となりました。

近年の日本企業では、経営者の高齢化に伴い、後継者不足が深刻化しています。

この会社承継の問題を解決する上で注目されたものがM&Aです。

M&Aをすることで会社を存続でき、従業員や取引先への影響を抑えられます。

さらに経営者としても、会社を売却することで創業者利益が得られるため、引退後の第二の人生も安心です。

理由2.自社事業の最適化

2つ目の理由は、自社事業の最適化です。

日本では少子高齢化やコロナ禍による景気後退に伴い、国内市場が縮小していくことが予想されます。

他者との競争を勝ち抜くには、事業計画の見直しや企業体力の向上が不可欠です。

M&Aにて業績の伸び悩む事業を売却することで、自社の主力事業に集中できるようになります。

理由3.事業の拡大

3つ目の理由は、事業の拡大をはかるためです。

新規事業や事業を拡大する際には、ノウハウや設備のような経営資源を揃える必要があります。

しかし、これらの経営資源をいちから集めるには、資金以外にも時間、労力のようなコストがかかります。

これらの経営資源を短期間で集める方法として、M&A注目されています。

M&Aを通して、他社の優秀な人材やノウハウなどを獲得することで、人材育成やノウハウの蓄積といったマネジメント工程を省けます。

また、自社とのシナジー効果が期待できる企業を買収することで、自社事業に大きな恩恵をもたらす可能性があることも、M&Aの増加要因です。

2021年までのM&A件数の推移(国内・海外)

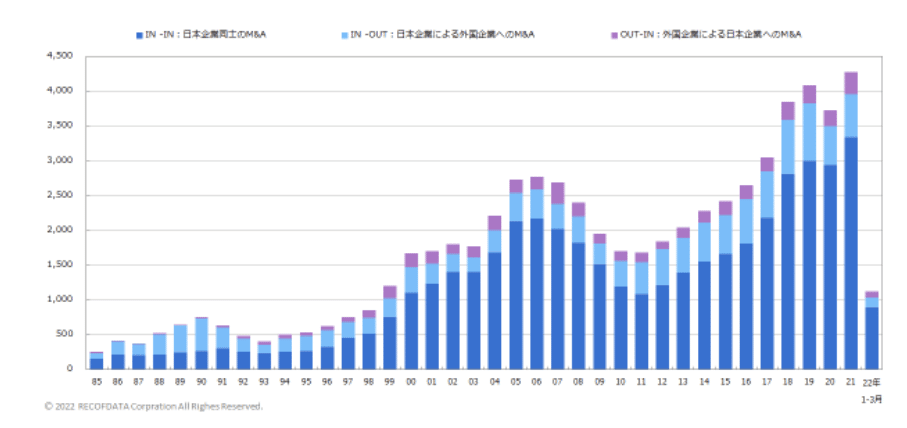

M&A件数の推移を解説してきましたが、必ずしも全てのM&Aが日本企業間でおこなわれたものとは限りません。

M&A件数の推移には、日本企業と海外企業間でのクロスボーダーM&Aが含まれるためです。

M&A件数の内訳をまとめると下記の通りです。

- 日本企業間のM&A(IN-IN)

- 日本企業から海外企業へのM&A(IN-OUT)

- 海外企業から日本企業へのM&A(OUT-IN)

M&A件数の推移を正確に理解するには、上記3つの内訳を理解する必要があります。

引用:マールオンライン

内訳1.日本国内でのM&A(IN-IN)

日本企業間のM&A(IN-IN)の件数と金額をまとめました。

| 2019年 | 2020年 | 2021年 | |

| 件数 | 3,000件 | 2,944件 | 3,337件 |

| 全体のM&A件数の推移に対する割合 | 73.3% | 78.9% | 80.0% |

| 金額 | 6兆476億円 | 3兆3,915億円 | 3兆870億円 |

| 全体のM&A金額の推移に対する割合 | 33.5% | 23.0% | 18.2% |

参考:マールオンライン|M&A回顧より作成

M&A件数の推移のうち、日本企業間でのM&A(IN-IN)は大半の7割以上を占めています。

対してM&A金額の推移を見ると、半数以下になっています。

いったいなぜ、件数と金額の推移でこれほどまでに差が生じるのでしょうか?

その答えは、M&Aの規模です。

日本間企業間のM&Aは中小企業を中心とした小規模なM&Aが多いため、件数と金額の推移に差が生じています。

バブル期前後における日本企業間のM&Aは、現在よりも少なく全体の半数程度でした。

このことから近年の日本企業には、M&Aが有効な経営戦略として浸透してきたいえます。

内訳2.国内から海外へのM&A(IN-OUT)

国内企業から海外企業へのクロスボーダーM&A(IN-OUT)における件数と金額を解説します。

| 2019年 | 2020年 | 2021年 | |

| 件数 | 826件 | 557件 | 625件 |

| 全体のM&A件数の推移に対する割合 | 20.2% | 14.9% | 14.6% |

| 金額 | 10兆3500億円 | 14兆4,344億円 | 7兆737億円 |

| 全体のM&A金額の推移に対する割合 | 57.4% | 30.1% | 46.9% |

参考:マールオンライン|M&A回顧より作成

国内企業から海外企業へのM&Aは、M&A件数の推移に対して1.5割〜2割程度と日本企業間のM&Aに比べれば少数です。

しかし、M&A金額は日本企業間のM&Aよりも高くなっています。

その理由は、日本の大手企業が海外の大手企業をM&Aしているケースが多いためです。

日本企業は海外企業を買収することで、海外への事業展開における足がかりとなります。

またクロスボーダーM&Aは、海外企業が持つ高度な技術などの経営資源を自社に取り入れるという側面もあります。

内訳3.海外から国内へのM&A(OUT-IN)

海外企業から日本企業へのクロスボーダーM&Aを解説します。

| 2019年 | 2020年 | 2021年 | |

| 件数 | 262件 | 229件 | 318件 |

| 全体のM&A件数の推移に対する割合 | 6.4% | 6.1% | 7.4% |

| 金額 | 1兆4,379億円 | 6兆9,482億円 | 6兆3,237億円 |

| 全体のM&A金額の推移に対する割合 | 7.9% | 47.2% | 38.3% |

参考:マールオンライン|M&A回顧より作成

海外企業から日本企業へのクロスボーダーM&Aの件数は、全体のM&A件数の推移と比較すると、極めて少ないことがわかります。

M&Aの金額を見ると、年によって大きな差が見られます。

これは、業績不振に陥った日本の大手企業を海外の大手企業が買収するケースがあるためです。

2018年には、富士通のPC事業がレノボの傘下になりました。

日本企業の持つブランド力や技術力などの経営資源は、他国企業にとって魅力的なものが多いです。

そのため、今後も海外企業によるクロスボーダーM&Aが増加すると予測できます。

2022年までの日本におけるM&A金額の推移

M&A金額の推移とM&A件数の推移を見比べると、両者の間に相関がないことがわかります。

引用:マールオンライン

上記はM&A金額の推移ですが、先程のM&A件数の推移とは全く異なる動きを示しています。

その理由としては、大企業間のM&Aなど大型M&Aによって、M&A金額が突筆して増加するケースがあるためです。

最近の事例でいえば、2018年の武田製薬が製薬会社大手のシャイアー社を買収したM&Aがあります。

この大型M&Aは、日本企業最高額の約7兆円で買収が成立しました。

大型M&Aが実現すれば、M&A件数の推移こそ少ないもののM&A金額の推移は大幅に増加します。

M&A件数の推移が大きく増加した2012年から2019年までの間は、M&A金額の推移に大きな変化がない上、件数が増加していた日本企業間のM&A(IN-IN)の金額が低水準です。

この要因としては、M&Aが国内で浸透したことにより、中小企業間の小規模M&Aが増加したことが考えられます。

世界における2022年のM&Aの見通し

2022年のM&Aの見通しとしては、日本企業間のM&A(IN-IN)を中心に増加すると考えられます。

その理由として物言う株主の台頭が挙げられます。外資系ファンドの金融市場への参入によって注目が集まった物言う株主ですが、国内外を問わず存在感を増しており、大きな価値の創出を求めています。採算の取れない事業については早めに見切りをつけて、売却するように圧力がかかると予想されます。

また、企業経営者の間ではデジタル社会においてスピード感を持って変化する顧客の行動やビジネスモデルの変化に対応するために事業の集中と選択を進めて、企業規模をコンパクトにしようという動きがあります。

2021年はコロナ前に予定されていたM&Aの延期実施という形でM&Aの件数が増加しましたが、2022年はコロナ後に企業価値を見直す機会として、本格的にM&A件数が増加しそうです。

政府も令和4年度予算で事業承継型のM&Aに対する補助金制度を発表しており、官民上げてのM&Aの推進が予定されています。

このようにM&Aにとっては追い風となると見込まれており、2022年は中小企業を中心とした日本企業間のM&Aが増加すると考えられます。

2022年のM&A件数は増加して推移すると予想される

この記事では、M&A件数の推移について解説してきました。

日本企業によるM&A件数は1985年から現在までの間で、大きく増加してきました。

しかし、2020年のM&A件数はコロナの影響もあり、前年と比べ8.8%減少。

コロナによるM&A件数の減少は、リーマンショック時と同様で再び回復してくることが予想されます。

そのため、M&Aを検討されている方はポストコロナに向けて、企業価値を高めていくことをお勧めします。

「パラダイムシフト」はIT領域に特化したM&Aアドバイザリーです。

M&Aにおける豊富な知識や経験のもとにアドバイスさせていただきます。

ぜひお気軽にご相談ください。