企業買収とは、他社の経営権を取得する行為を指します。企業買収は、既存事業の拡大や、新しい分野へ新規参入できるなど、多くのメリットがあるのが特徴です。

企業買収は多くの場合、売り手企業と買い手企業が条件を提示しあい、話し合いながら実施する友好的な買収です。

本記事は、企業買収の意味や目的から、メリットやデメリット、買収までの手順について解説します。

目次

- 1 企業買収とは?

- 2 企業買収と企業合併の違い

- 3 M&Aとの違い

- 4 敵対的買収・友好的買収について

- 5 敵対的買収

- 6 友好的買収

- 7 企業買収のメリット

- 8 事業拡大

- 9 新規事業参入

- 10 シナジー効果

- 11 技術の向上

- 12 企業買収のデメリット

- 13 偶発債務や簿外債務の発覚

- 14 のれんの損減リスク

- 15 人材流出の恐れ

- 16 統合の失敗

- 17 企業買収の目的

- 18 経営資源の確保

- 19 リスク分散

- 20 節税対策

- 21 企業買収の手法

- 22 株式譲渡

- 23 事業譲渡

- 24 株式交換・株式移転

- 25 会社分割

- 26 第三者割当増資

- 27 企業買収における手続きの流れ

- 28 買収目的の明確化

- 29 仲介会社やコンサルタントの選定

- 30 買収候補の選定

- 31 面談の実施

- 32 基本合意書の取り交わし

- 33 デューデリジェンスの実施

- 34 契約の締結

- 35 企業買収の成功につながる取り組み

- 36 買収目的をあいまいにしない

- 37 デューデリジェンスを綿密に行う

- 38 PMI計画の策定を丁寧に行う

- 39 専門家に相談する

- 40 企業買収は売り手企業と買い手企業、双方とも恩恵がある

企業買収とは?

企業買収は主に他社の株式を対価として、その会社を支配するために経営権を得ることです。他社の会社の全てを買収する行為を企業買収、他社の事業の一部だけを買収する行為は事業買収と呼びます。

企業買収は、自社だけで新しい事業を始めたり、既存の事業を強化したりする場合と比べ、リスクが少なく、成功する可能性も大きいため、時間や資源の節約など、さまざまなメリットがあります。

企業買収と企業合併の違い

企業合併は、複数の会社が統合して1つの企業になることです。合併を細分化した場合、吸収合併と新設合併に分けられます。

- 吸収合併:吸収される企業が消滅し、権利や義務は吸収する会社へ移行する

- 新設合併:新しい企業を設立し、その新設企業に新たな権利を継承させる

企業買収と企業合併との違いは、消滅する会社の有無です。企業買収は、買収された企業が消滅せずに法人格が存続します。

M&Aとの違い

買収とM&Aは類似している言葉ですが、M&Aはさらに広義の言葉として使われます。M&Aは「Mergers and Acquisitions(合併と買収)」の略で、株式など、資本の移動を含む企業同士の買収や合併を指します。

買収や合併は、M&Aに含まれた手法の一つということです。ほかにも、業務提携や資本提携を含むこともあります。

敵対的買収・友好的買収について

企業買収は、敵対的な買収と友好的な買収の2つに分けられます。これは、買い手企業の態度を表します。2つの買収について、それぞれ見ていきましょう。

敵対的買収

敵対的買収は、売り手企業の意図しない買収です。敵対的な買収は多くの場合、TOB(株式公開買い付け)で計画されます。TOBは、不特定多数の人が株式を購入することになるため、敵対的買収は、売り手企業が上場企業であるときに生じます。売り手企業が敵対的買収を仕掛けられた際には、買収防衛策を講じて自社が買収されるのを阻止します。

敵対的買収は売り手企業の同意を得ていないまま進めるため、友好的買収よりも労力やコストがかかります。実際に敵対的買収を仕掛ける事例はほとんどありません。

友好的買収

友好的買収は、売り手企業の同意を得て実行する企業買収を指します。売り手企業と買い手企業が条件の交渉や面談を経て、双方が了承した手法で買収が実施されます。デューデリジェンスで問題が発生したり、条件の了承が得られなかったりする場合には、買収は実現せずに終わります。

企業買収のメリット

次に、企業買収のメリットについて解説します。主なメリットは、買い手企業と売り手企業の力が融合されることにより、一社単独だけでは実現できなかった新たな事柄を達成できる点にあります。

- 事業拡大

- 新規事業参入

- シナジー効果

- 技術の向上

以上の4点です。詳しく見ていきましょう。

事業拡大

自社と同一の業種を企業買収した場合は、売り手企業の力と買い手企業の力が合わさり、事業の拡大が見込めます。自社の事業に役立つ人材やノウハウ、販売販路や設備まで様々なものを獲得できるでしょう。なかでも、優秀な人材は、規模の拡大だけではなく、自社の生産性を底上げし、売上げや利益を拡大につながります。

新規事業参入

業種の異なる企業を売却すれば、その企業が展開する事業に参入することとなります。売り手企業がこれまでに獲得したノウハウや商品、販売販路をそのまま活用できるからです。自社だけで新規事業に参入するよりもはるかに低コスト、低リスクで参入できる点がメリットとなります。

新規事業への参入は、事業に関わる申請や商品開発、販売販路の拡大など、業務は多岐に渡ります。技術や経験のないままで、新規事業へ参入するのは、リスクが高く、失敗すれば大きな損害になりかねません。新規事業へ参入したい場合、その業種の企業を買収することは大きなメリットとなるでしょう。

シナジー効果

シナジー効果とは、売り手企業と買い手企業、双方の力が合わさり、一社単独ではなし得なかった効果を創出することです。シナジー効果で代表的なものは、両社の売り上げを合わせたことによる売上げ増加のシナジーが挙げられます。

シナジー効果は生産面でコストを削減する効果や、技術やノウハウを合わせて新たな技術を生み出す効果などさまざまな効果があります。

技術の向上

技術力の向上は、シナジー効果の一部として考えることもできます。売り手企業と買い手企業の融合により新しい人材を獲得、もしくは売り手企業の技術を獲得して自社の技術向上につなげることができます。技術が向上することで、売上げや利益アップ、目標達成までのスピードが大きく早まるでしょう。

企業買収のデメリット

企業買収はメリットが多い反面、デメリットも存在します。

- 偶発債務や簿外債務の発覚

- のれんの損減リスク

- 人材流出の恐れ

- 統合の失敗

今回解説するのは以上の4点です。一つずつ紹介します。

偶発債務や簿外債務の発覚

事業買収ではなく、企業買収で会社全体を買収する場合には、偶発債務や薄外債務を引き継いでしまう恐れがあります。

- 偶発債務:現時点では債務でないが将来的に債務になる可能性のあるもの

- 薄外債務:貸借対照表の中には記載されていない債務(債務保証、未払いの賃金、退職金など)

過去の出来事が原因で訴訟や損害賠償を背負うリスクも考えられ、自社で多額の損失を追う恐れがあります。リスクを防ぐためには、デューデリジェンスを念入りに実施しましょう。

- デューデリジェンス:買い手企業が売り手企業に対して実施する事前調査

事業面から債務、財務、法務などのあらゆる面から売り手企業を調査し、買収にふさわしい企業かどうかを精査する工程です。専門家を交えた入念なデューデリジェンスを実施することで、偶発債務や薄外債務を防ぎましょう。

のれんの損減リスク

のれんとは、企業の買収価格のうち、時価純資産の金額を超える部分を指します。M&Aなどの企業買収では、のれん代の部分をシナジー効果が発揮されたことにより起こる見込み資産として資産計上され、買収価格に上乗せされます。

しかし、買収前に試算したのれん代が回収できないケースがあり、多額の損失になる恐れがあります。そのためにも、事前の調査や売り手企業との話し合いが重要です。

人材流出の恐れ

売り手企業の技術やノウハウでシナジー効果を得ようとすると、技術や知識・経験を持つ優秀な人材が不可欠となります。しかし、企業買収による人材が統合の際には、従業員が離職を希望することもあります。買い手企業の雇用形態や評価制度だけでなく、買い手企業の従業員との人間関係などが原因です。

企業買収の際は、PMI(Post Merger Integration)と呼ばれる売り手企業と買い手企業の統合作業により、人事制度や雇用条件を調整します。PMIにより人材流出を防ぐこともできますが、人間関係などの実際の業務上で生じる問題を防ぐのは難しい場合もあるでしょう。

企業買収のあとの人材流出はある程度想定し、買収後の戦略を立てるのが妥当と言えます。

統合の失敗

入念に調査しても、思わぬ事態で統合がうまく行かないケースがあることを予測しておきましょう。買収先が、過去に法令違反を起こしていたコンプライアンス違反が発生したり、想定していたシナジー効果が得られなかったりする可能性があります。

何をもって統合の失敗とするかは企業の考え方により異なりますが、想定していた売上げの増加が見込めず経費だけが嵩んでしまうことも失敗と考えられるでしょう。企業買収後の統合作業を成功させるためには、専門家を交えたデューデリジェンスをしっかり実施する必要があります。

企業買収の目的

次に、企業買収の目的について考えてみます。紹介する目的は以下の3つです。

- 経営資源の確保

- リスク分散

- 節税対策

経営資源の確保

企業買収による大きな目的は、経営資源の確保といえるでしょう。企業を買収して売り手企業の技術を獲得し、今までできなかった商品の開発や販売などで営業の基盤を強化できるからです。

リスク分散

事業を分散したり撤退したりすることを検討しているなら、子会社を設立して株式を移転して再建を目指すことが可能です。子会社をグループ化することで、経営権や技術とノウハウの共有もできます。子会社化でリスクを分散することで、スムーズに会社を再建ができるでしょう。

節税対策

企業買収の目的として節税対策も挙げられます。業績不振による赤字の計上は、繰越欠損金として7年間の通算が可能です。赤字と黒字で相殺し抑えた利益で計上できるため、節税効果が期待できるます。2018年4月以降に開始した事業は、繰越欠損金の通算可能な期間が10年間になるので、さらに節税対策が広がるでしょう。

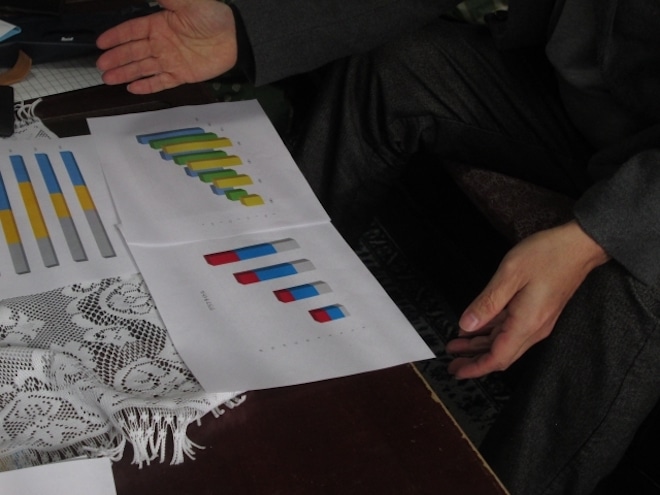

企業買収の手法

次に企業買収の主な手法について見ていきましょう。企業買収の手法は、大きな分類として、株式取得・事業譲渡・会社分割などに分けられます。

株式譲渡

株式譲渡は、売り手企業が自社の株式を買い手企業へ譲渡することで企業買収を成立させる手法です。株式の2/3以上を譲渡することで、営業的な支配権を移転させます。手続きが簡易的で、売り手企業の経営権の取得が簡単にできるため、中小企業の取引で多く採用されます。

事業譲渡

事業譲渡は、企業のすべてもしくは一部を譲渡する代わりに売り手企業が現金を受け取る形で成立します。対象の企業が個人商店の場合は営業譲渡とも呼ばれます。事業のすべてを譲渡する場合には、株主総会の特別決議が必要です。事業譲渡は簿外債務を引き継がない点がメリットです。

株式交換・株式移転

株式交換は、売り手企業が買い手企業のために株式を発行し、買い手企業がその株式の全てを取得する手法です。新たに新設する会社が株式を取得する場合には、株式移転とも呼びます。株式交換・株式移転ともに、買収のための資金を必要としないため、大きな負担がなく企業買収を実現できる手法です。

会社分割

会社分割は、会社の一部を分割して切り離し、既存の継承会社や新設の会社に引き継ぐ方法です。会社分割を細分化すると以下に分けられます。

- 新設分割:既存の会社が特定の事業を新しい会社に承継させる

- 吸収分割:会社が持つ事業の一部または全部を他の会社に承継させる

- 分割型分割:事業を分割して譲り渡した会社の株式を保有している株主に対価を払う取引

- 分社型分割:事業を分割して譲り渡した会社が事業を承継した会社から株式などを受け取る取引

株式交換や株式移転と同様、資金を準備せずとも実行できる企業買収の手法で、税金負担も軽くなる点もメリットです。

第三者割当増資

第三者割当増資は、特定の第三者に新しく発行した株式を割り当てる手法です。売り手企業の株式が公開されている場合には、原則的に取締役会での同意があれば、株主の同意なしで該当の企業を買収できます。

第三者割当増資の場合、売り手企業は売却資金を会社の利益にできるため、一部の事業や会社を売却することで得られる資金調達が目的の場合もあります。

企業買収における手続きの流れ

最後に、企業買収における手続きの流れについて見てみましょう。順序は以下の通りです。

- 買収目的の明確化

- 仲介会社やコンサルタントの選定

- 買収候補の選定

- 面談の実施

- 基本合意書の取り交わし

- デューデリジェンスの実施

- 契約の締結

買収目的の明確化

初めに、「なぜ企業買収をするのか」目的を明確化する必要があります。具体的には、株式をどの程度まで取得するのか見当を付けておきましょう。理由は、株式を取得する割合によって権限が異なるためです。持ち株が50%を超えている場合には、株主総会において単独で議決事項を可決できます。

さらに、持ち株が2/3を超えている場合は、経営に関する特別決議を単独で可決が可能です。逆に持ち株が1/3を超えていると、特別決議を阻止することもできます。

仲介会社やコンサルタントの選定

企業買収の際には効果的且つ、効率的に買収先を探し出すために、企業買収の専門業者に依頼するのが一般的です。仲介業者やM&Aのコンサルタントに依頼することで、買収先の候補を選定してもらったり手続きを代行してもらったりします。

依頼された仲介業者は、M&Aの売り手企業と買い手企業の間に立ち、中立的な立場で交渉します。依頼を受けた側の希望に合う利益を出すために、相手先の選定や交渉をするアドバイザリー型仲介業者もあります。

買収候補の選定

仲介会社が決定したら買収候補の企業を選定してもらいましょう。買収先リストを作成して選定していきます。買収先が数社に絞れたら、自社のノンネームシートを作成します。ノンネームシートとは、譲渡企業の匿名性が保護された企業概要がわかる書類のことです。仲介会社を通じて、買収先候補に作成したノンネームシートを渡し打診します。

面談の実施

買収の打診を経て買収先の企業が決定したら、詳細な検討段階へ移行します。買い手企業と売り手企業のトップの面談が実施されて、買収に至った経緯や互いの企業理念などを共有して信頼関係を深めていきます。

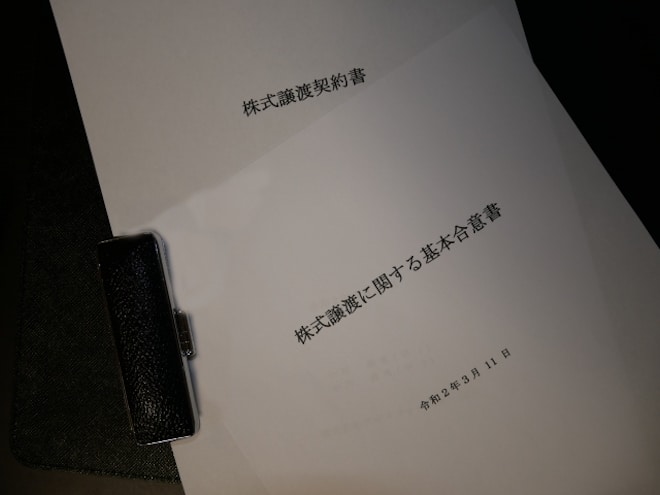

基本合意書の取り交わし

買収の詳細が決定して合意に至ったところで、買収の条件や守秘義務、独占交渉権などに関する基本合意を交わします。基本合意書の作成は必須項目ではありませんが、後の揉め事を起こさないためにも交わしておく方が良いでしょう。

デューデリジェンスの実施

デューデリジェンスとは、買い手企業(買収側)が実施する調査です。買い手企業の公認会計士や弁護士によって、売り手企業(買収される側)の財務面や法務の面を調査します。リスクを洗い出して対策を立てることがデューデリジェンスの目的です。買い手企業はデューデリジェンスの結果を見て、最終的に買収の可否を判断します。

契約の締結

最終的に買収が決定したら、細かい条件を交渉して最終譲渡契約を締結します。交渉する内容は、売り手企業の従業員の待遇や最終的な売却金額、守秘義務などです。クロージング作業に入り、PMIと呼ばれる統合作業を実施していきます。

企業買収の成功につながる取り組み

企業買収は、企業の成長戦略を実現するための有効な手段の一つです。しかし、多額の資金を投じるにもかかわらず、すべてのM&Aが成功するわけではありません。買収後の統合がうまくいかず、期待したシナジー効果を得られないケースも少なくないのが実情です。

ここでは、企業買収の成功確率を高めるために重要となる取り組みについて詳しく解説します。

買収目的をあいまいにしない

企業買収を成功させるためには、まず「何のためにM&Aを行うのか」という目的を明確にすることが不可欠です。 事業規模の拡大、新規事業への進出、優秀な人材や技術の獲得など、具体的な目標を設定し社内で共有しましょう。

企業買収の目的が曖昧なままでは、最適な相手企業を見つけることが難しくなり、買収後に期待した成果が得られない可能性があります。

デューデリジェンスを綿密に行う

デューデリジェンス(DD)は、買収対象企業の価値やリスクを詳細に調査するプロセスです。 財務や法務、税務などの専門家と連携し、簿外債務や訴訟リスクといった潜在的な問題点を洗い出すことが重要です。デューデリジェンスを綿密に行うことで、買収価格の妥当性を判断し、買収後の予期せぬトラブルを防ぐことができます。

デューデリジェンスの結果によっては、M&Aの条件交渉を有利に進めたり、最悪の場合は取引を中止したりする判断材料にもなります。

PMI計画の策定を丁寧に行う

PMI(Post Merger Integration)とは、M&A成立後の統合プロセスのことです。買収の効果を最大化するためには、M&Aの交渉段階からPMI計画を丁寧に策定しておきましょう。具体的には、経営方針の統一、業務プロセスの統合、人事制度の調整、企業文化の融合などを計画的に進める必要があります。

PMIが円滑に進まなければ、従業員の離反を招いたり期待したシナジー効果が得られなかったりといった事態に陥る可能性があります。

専門家に相談する

M&Aは法務や税務、会計など高度な専門知識を要するため、M&A仲介会社やFA(ファイナンシャル・アドバイザー)などの専門家に相談するのがいいでしょう。専門家は豊富な経験とネットワークを活かして、自社に最適な相手企業を探し出し、複雑な交渉や手続きを円滑に進めるためのサポートをしてくれます。

客観的な視点からのアドバイスは、自社だけでは気づきにくいリスクの発見やより良い条件での成約につながります。

企業買収は売り手企業と買い手企業、双方とも恩恵がある

本記事では、企業買収について種類メリットと主な手法、手続きの手順について解説しました。企業買収はメリットが多くありますが、デメリットも存在するため、実施の際は慎重に進めることをおすすめします。本記事で紹介したポイントは以下のとおりです。

- 企業買収とは、主に株式を対価とし、売り手企業の経営権を買い手企業に移転することである

- 企業買収は売り手企業と買い手企業が条件や話し合いを重ねながら実施する友好的買収である

- 企業買収は、事業拡大だけでなく、新規事業への参入やシナジー効果の発揮や多くのメリットが期待できる

- 企業買収にデメリットである人材の流出や予期せぬ債務の発生を防ぐためには、入念なデューデリジェンスが必要不可欠である

M&AアドバイザリーとしてM&Aに関連する一連のアドバイスと契約成立までの取りまとめ役を担っている「株式会社パラダイムシフト」は、2011年の設立以来豊富な知識や経験のもとIT領域に力を入れ、経営に関するサポートやアドバイスを実施しています。

パラダイムシフトが選ばれる4つの特徴

- IT領域に特化したM&Aアドバイザリー

- IT業界の豊富な情報力

- 「納得感」と「満足感」の高いサービス

- プロフェッショナルチームによる適切な案件組成

M&Aで自社を売却したいと考える経営者や担当者の方は、ぜひお気軽にお問い合わせください。

またM&Aを成功させるためのコツについて全14ページに渡って説明した資料を無料でご提供しますので、下記よりダウンロードしてください。