「傘下に入る」という表現を聞いて、その意味や経済的・経営的な概念をどれだけ理解できていますか?

企業のM&A(合併・買収)を考える際には、この用語の意味をしっかりと把握しておく必要があります。

本記事では、「傘下に入る」という表現の基本的な意味から、注意点やメリット、M&Aにおける重要性までを解説します。

目次

- 1 「傘下」とは

- 2 傘下に入る意味

- 3 M&Aと傘下について

- 4 傘下の類義語

- 5 傘下と子会社の違い

- 6 傘下と関連会社の違い

- 7 傘下とグループ会社の違い

- 8 傘下と持ち株会社の違い

- 9 M&Aの基本

- 10 M&Aによる子会社化とは

- 11 子会社化の種類(完全子会社、連結子会社、非連結子会社)

- 12 合併と買収の違い

- 13 傘下に入るメリット

- 14 親会社側のメリット

- 15 子会社側のメリット

- 16 傘下に入るデメリット

- 17 親会社側のデメリット

- 18 子会社側のデメリット

- 19 傘下に入るor収めることを検討する際のポイント

- 20 自社とのシナジー効果を評価する

- 21 長期的なビジョンと戦略の一致を確認する

- 22 経済的安定性を持つ企業を選ぶ

- 23 マーケットリサーチを徹底する

- 24 効率的な資本配分を計画する

- 25 傘下に入るor収める際の注意点やリスク

- 26 財務リスクと価値の過大評価

- 27 経営方針の変更と独立性の喪失

- 28 従業員の離職リスクとモチベーション低下

- 29 戦略変更による影響

- 30 まとめ:企業経営における「傘下」の意味と重要性について

「傘下」とは

傘下に入るというのは、ある企業が他の企業の支配下に入ることを意味し、通常、資本関係や経営権の移動を伴います。

この関係性は、親会社と子会社の関係とも呼ばれ、多くの場合、M&A(合併・買収)を通じて形成されます。

傘下に入る意味

傘下に入るということは、一企業が他の企業の経営権を握ることにより、その企業を支配下に置くことを指します。

経営権が移動することで、親会社は子会社の経営方針に影響を及ぼすことができるようになります。

これには、経営資源の共有、経営戦略の統合、リスクの共有などが含まれることがあります。

M&Aと傘下について

M&Aは、「合併」と「買収」の二つに大別されますが、どちらも企業が成長するための重要な戦略です。

特に買収は、他社を傘下に入れる一般的な方法であり、買収を通じて新しい技術を獲得したり、市場シェアを拡大したりすることが目的です。

このように、傘下に入るという行為は、企業戦略の中で非常に重要な位置を占めており、適切な戦略によって、企業の成長を支える基盤となります。

親会社と子会社が協力し合うことで、双方にとってのメリットを最大化し、市場での競争力を強化することが可能になります。

傘下の類義語

「傘下」に類似する用語には「子会社」、「関連会社」、「グループ会社」、「持ち株会社」といったものがあります。

傘下と子会社の違い

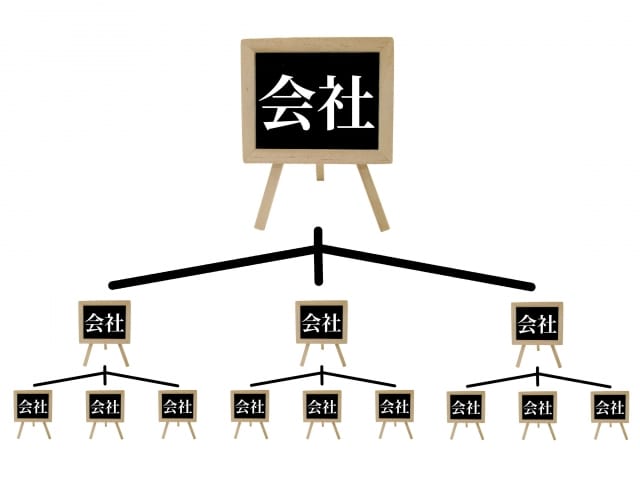

「傘下」という言葉は、一般に企業が他の企業を支配している状態を表すのに使われます。

これに対し、「子会社」とは、親会社がその会社の過半数の株式を保有し、経営権を有している会社を指します。

子会社は親会社の支配下にあるため、完全な経営の自由を持たないことが一般的です。

傘下と関連会社の違い

関連会社は、親会社または他のグループ会社と資本関係や人的なつながりがあるものの、経営権を直接掌握されていない会社です。

通常、親会社が少数の株式を持つ場合に使用される用語で、親会社にとっては重要なビジネスパートナーと位置づけられます。

傘下とグループ会社の違い

グループ会社とは、複数の企業が資本関係、経営戦略、ブランドなどで互いに結びついている企業群を指します。

これには親会社、子会社、関連会社が含まれることがありますが、特定の企業群が一体となって事業活動を行うことが特徴です。

傘下と持ち株会社の違い

持ち株会社は、他の企業の株式を持つことを主な事業としている会社で、これによってグループ会社の経営方針や事業活動を統括します。

持ち株会社自体は直接的な事業活動を行わないことが多く、グループ全体の統制を図る役割を果たします。

| 用語 | 説明 | 経営権の有無 | 経営の自由度 | 主な特徴 |

| 傘下 | 一企業が他の企業を支配する状態 | あり(支配企業が存在) | 低い | 親会社による経営方針の影響が強い |

| 子会社 | 親会社が過半数以上の株式を保有し、経営権を有する会社 | あり(親会社が経営権を保有) | 中〜低 | 経営の一部は独立しているが、重要な決定は親会社が行う |

| 関連会社 | 親会社が一定の影響力を持つが、経営権は持たない会社 | あり(資本比率により変化する) | 高い | 親会社との資本関係や人的関連があるが、経営は独立している |

| グループ会社 | 複数の企業が資本関係や経営戦略で互いに結びついている企業群 | 可変(関連企業間で異なる) | 可変 | 共通のブランドや戦略のもと、相互に連携して事業を行う |

| 持ち株会社 | 他の企業の株式を主に保有し、グループ経営を統括する会社 | あり(グループ全体を統括) | 事業活動は行わず、統括に専念 | 直接的な事業は行わず、子会社や関連会社の経営をコントロールする役割を果たす |

ビジネスでの戦略的決定や投資の検討において、これらの知識は非常に重要です。

各企業の独立性の程度や経営戦略の共有、資本関係の強さなどが、それぞれの企業の市場内での位置づけや将来性を左右するため、正確な用語の理解が求められます。

M&Aの基本

企業が他社を傘下に収める一般的な方法としてM&A(合併と買収)があります。

M&Aは、企業間の協力と競争のバランスを考慮して行われるため、基本的な理解が不可欠です。

M&Aによる子会社化とは

M&Aによる子会社化は、ある企業が他の企業の株式の大部分または全部を取得し、その企業を支配下に置くことです。

これにより、子会社は親会社の一部となり、親会社は子会社の経営方針や戦略に直接的な影響を与えることが可能となります

子会社化の種類(完全子会社、連結子会社、非連結子会社)

子会社にはいくつかの種類があり、その分類は親会社が保有する株式の割合や経営に対する影響の度合いによって異なります。

- 完全子会社:親会社が100%の株式を保有、最も強い支配関係

- 連結子会社:親会社が50%以上の株式を保有、財務報告において親会社と一緒に連結される。

- 非連結子会社:親会社が50%未満の株式を保有、独立性が比較的高いが、親会社からの影響を受けることもある。

合併と買収の違い

合併と買収には、その意図には大きな違いがあります。

合併は二つ以上の企業が一つに統合され、新しい法人が形成されることを指します。

この際、元の企業は法的に消滅し、新たな企業がすべての資産と負債を継承します。

対照的に、買収はある企業が別の企業の株式を購入し、その経営権を掌握する行為です。

買収された企業は法的な独立性を保持することが多く、企業名やブランドも存続することが一般的です。

傘下に入るメリット

企業を傘下に入れることは、戦略的な利益追求のために行われます。

主に以下のようなメリットが考えられます。

親会社側のメリット

- 市場拡大:新市場へのアクセスが容易になり、ビジネスの拡張が可能になる。

- 技術獲得:新たな技術や知識の獲得により、製品やサービスの質を向上させることができる。

- リスク分散:異なる市場や製品への投資により、経済的な安定性が向上する。

- コスト削減:規模を増すことで、生産コストや運営コストの削減が期待できる。

子会社側のメリット

- 資金調達:親会社からの資金提供により、大規模なプロジェクトや研究開発が可能になる。

- ブランド価値の向上:親会社のブランドとの関連付けにより、市場での信頼性が向上する。

- 経営資源の充実:親会社からの技術や知識の支援を受け、運営効率が向上する。

傘下に入るデメリット

一方、企業が傘下に入ることには以下のようなデメリットも伴います。

親会社側のデメリット

- リスクの波及:子会社の財務問題が親会社にも影響を及ぼす可能性がある。

- 経営の複雑化:複数の会社を管理することにより、経営の複雑性が増し、効率が低下する。

- 追加投資の必要性:子会社の業績不振に対する財務支援が必要となる場合がある。

子会社側のデメリット

- 独立性の喪失:親会社の方針に従うことで、経営ビジョンや文化が制約される。

- 親会社への過度な依存:経営の自立性が低下し、市場の変動に対する対応力が弱まる。

これらのメリットとデメリットを理解し、適切に対応することが、企業の長期的な成功には不可欠です。

傘下に入るor収めることを検討する際のポイント

企業が他の企業を傘下に入れるまたは収める際には、綿密な計画と評価が不可欠です。

ここでは、企業が他社を傘下に入れる際の主な検討ポイントについて詳しく説明します。

自社とのシナジー効果を評価する

傘下に収める対象がどのようにシナジーを生み出すかを評価することが重要です。

- 製品や市場:製品ラインが補完的であるか、または新たな市場セグメントへの進出が可能か。

- 技術とイノベーション:技術や専門知識が製品開発を加速させるか。

- オペレーションとプロセス:運用の効率化やコスト削減が実現可能か。

長期的なビジョンと戦略の一致を確認する

買収は単に短期的な利益を追求するものではなく、長期的な企業戦略の一環として行われるべきです。

- 経営目標と企業文化:両社の基本的な価値観や目標が互いに合致しているか。

- 市場でのポジショニング:統合により市場でのポジションが強化され、競争優位が確保されるか。

経済的安定性を持つ企業を選ぶ

財務的に健全で、経済的に安定している企業を選ぶことは、リスクを管理し、将来的な不確実性に対応するために重要です。

- 財務健全性の評価:負債レベル、流動性、収益性などの財務指標。

- 将来の収益予測:持続可能な収益成長の見込みと、市場変動への耐性。

マーケットリサーチを徹底する

市場調査を徹底的に行うことで、業界の動向、競争状況、顧客の需要を正確に理解することが可能となります。

- 競争分析:主要な競合他社との比較から得られる洞察。

- 顧客ニーズの評価:ターゲット市場の顧客が持つ現在および将来のニーズ。

効率的な資本配分を計画する

資本配分の効率性は、M&Aの成功に直接影響します。

投資の優先順位を明確にし、資金を最も価値の高い投資先に向けることが重要です。

これには、コスト削減、新技術への投資、市場拡大戦略などが含まれます。

傘下に入るor収める際の注意点やリスク

企業が他社を傘下に収める際、多くの戦略的利益が期待されますが、同時にさまざまなリスクも伴います。

ここでは、企業が傘下に入れるまたは収める際に直面する主なリスクについて解説します。

財務リスクと価値の過大評価

企業買収においては、財務リスクの正確な評価が不可欠です。

特に、買収対象の価値を過大評価すると、以下のような問題が発生する可能性があります。

- 買収価格の正当性:過大評価することで、期待された収益が得られず、投資回収が遅れる恐れがある。

- 資金の過剰支出:必要以上の資金を投じることで、他の事業機会を逸する可能性がある。

これを避けるためには、財務アドバイザーによる厳密かつ適切な評価が推奨されます。

経営方針の変更と独立性の喪失

傘下に入る企業は、経営方針が変更されることで、独立性を失うリスクに直面します。

- 戦略的自由度の喪失:親会社の方針に従う必要があり、従来のビジネスモデルや取り組みが制限されることがある。

- 企業文化の変化:異なる企業文化の統合は、従業員の不満やモチベーションの低下を招くことがある。

従業員の離職リスクとモチベーション低下

買収や合併に関する経営判断は、従業員の離職リスクを高めると同時に、職場の士気に影響を及ぼす場合があります。

この問題に対処するためには、以下の対応が効果的です。

- 透明性のあるコミュニケーション:買収の目的、将来のビジョン、従業員の役割について明確に伝える。

- インセンティブの提供:キャリアの成長機会や金銭的なインセンティブを提供することで、従業員のロイヤルティを確保する。

戦略変更による影響

親会社が戦略を変更する場合、その影響は傘下の企業に直接的に波及するため、以下の点に注意が必要です。

- 柔軟な対応策の準備:市場の変動や技術の進化に迅速に対応できるよう、戦略的な柔軟性を持つこと。

- 継続的な評価と調整:戦略の定期的な評価を行い、必要に応じて迅速に調整する。

以上のように、企業が他社を傘下に入れる際には、複数の利点がありますが、それに伴うリスクも存在します。

これらのリスクを適切に管理し、事前準備を整えることで、M&Aの成功確率を高めることができます。

まとめ:企業経営における「傘下」の意味と重要性について

この記事では、企業が他社を傘下に入れる意味、メリット、デメリット、そしてそれを成功させるための重要なポイントを詳しく解説しました。

M&Aは戦略的な意思決定が求められる複雑なプロセスです。

M&Aを円滑に進めるためには、以下のポイントを押さえておくことが重要です。

- 自社とのシナジーを精査する

- 長期ビジョンの一致を確認する

- 経済的安定性を重視する

パラダイムシフトは2011年の設立以来、豊富な知識や経験のもとIT領域に力を入れ、経営に関するサポートやアドバイスを実施しています。

パラダイムシフトが選ばれる4つの特徴

- IT領域に特化したM&Aアドバイザリー

- IT業界の豊富な情報力

- 「納得感」と「満足感」の高いサービス

- プロフェッショナルチームによる適切な案件組成

エグゼキューションについて、より詳しく知りたいとお考えの経営者や担当者の方は、ぜひお気軽にお問い合わせください。