近年、急速な成長を遂げたIT業界。

そんなIT業界について、「株価が上昇している銘柄はなんだろう?」とお考えの方も多いはず。

本記事では、株価が上昇中のIT銘柄と、近年活発化するM&A事情を解説します。

目次

コロナ禍のIT投資と株価の変動

コンサルティング・市場調査事業をおこなう「株式会社アイ・ティ・アール」によると、2021年度(2021年4月~2022年3月)のIT予算額は、35%もの企業が増額し、減額した企業は11%とのこと。

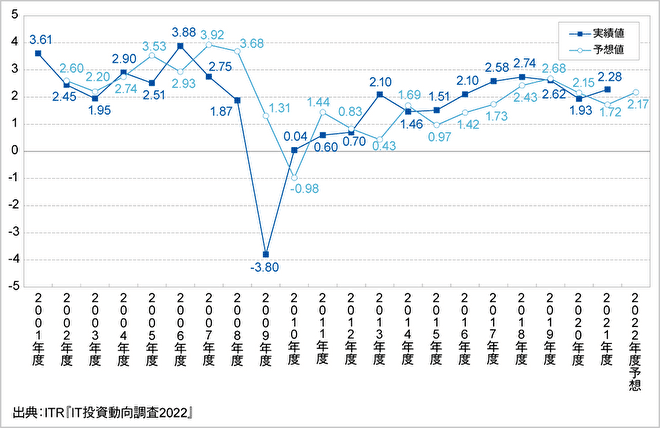

また、IT予算の増減を指数化したIT投資インデックスは、以下の通りです。

2021年度の実績値は、2.28となっており、前年度(2020年度)の実測値1.93を上回る結果に。

新型コロナウイルスや物価上昇の影響で、設備投資予算額の減少が懸念される一方で、IT投資は増加傾向にあります。

このことから、企業の限られた資金をIT投資へ集中し、業務の効率化や競争力の向上を目指す姿勢が読み取れます。

DX推進に伴うIT需要の増加

近年たびたび耳にするDX推進に伴い、IT需要が増加しています。

DX(デジタルトランスフォーメーション)とは、デジタル・IT技術の活用により、ビジネスや組織に変革をもたらし、企業の競争力を向上させる概念のこと。

2018年には、経済産業省が「DXレポート」を発表するなど、企業のDX推進が注目されています。

近年、このDX推進に伴い、これまで以上にIT需要が増加しています。

中でも、顕著に表れたのが、コロナ禍のオンライン会議やテレワークです。

これまでDX未着手だった企業の多くが、IT技術を活用した新たな組織体制へと変革しました。

また、いち早くDX推進に着手した先行企業では、既存ビジネスのIT化にとどまらず、ITを活用した新たな事業を展開する動きが活発化しています。

百貨店としても有名な三越伊勢丹ホールディングスは、まさにその代表例。

百貨店ビジネスの、デジタルシフトを推進しています。

すでに多くの企業がDXの必要性を理解しており、今後はさらなるIT投資の増加が予測されます。

IT投資で株価が上昇中の3つの銘柄

- SCSK(9719)

- テクノスジャパン(3666)

- アセンテック(3565)

本章では、上記3つの銘柄について解説します。

SCSK(9719)

SCSK(9719)は、ITコンサルティングやシステム開発をおこなう企業。

ビジネスに必要な基幹システムや予算管理システムの開発・構築、ITインフラの整備や導入マネジメントなど、IT関連サービスをフルラインナップで提供しています。

株価は緩やかな上昇トレンドで、比較的安定した動きをしています。

テクノスジャパン(3666)

テクノスジャパン(3666)は、ERPシステム・CRMシステム・CBPシステムを軸に、企業のDX推進をサポートするIT企業。

同社の製品は、株式会社カプコンや株式会社ENEOS NUCなどの大手企業でも利用され、信頼を集めています。

また2020年10月には、クラウドインテグレーターとしてビジネスを展開するアック社を吸収合併するなど、関西での事業展開を加速させました。

アセンテック(3565)

アセンテック(3565)は、シンクライアントやCitrixをはじめとする仮想デスクトップ・ソリューションを提供するIT企業。

toB向けに、ITインフラの導入・整備をおこなっています。

コロナ禍に増加したテレワークのサポートや、課題解決に努めています。

近年のIT業界ではM&Aも増加!その理由とは?

本章では、IT業界でM&Aが増加している理由について、売り手側・買い手側の視点で解説します。

売り手側の理由

IT企業が自社・事業を売却する理由は、以下のとおりです。

- 売却益の獲得

- 経営の最適化

一番の理由は、M&Aによる売却益の獲得です。

IT企業に限らずM&Aでは、買い手企業から高く評価されると、一度に多額の資金を獲得できます。

そのため、創業者利益の獲得(EXIT:イグジット)を目的に、M&Aを実施するケースが数多くみられます。

また、IT企業は一般的なビジネスモデルよりも、短期間で成長できる可能性が高いです。

初めから創業者利益の獲得を目的に、事業を立ち上げるケースも見られます。

2つ目の理由は、経営の最適化を実現できることです。

IT業界は、DX推進に伴うIT需要の恩恵を受け、急速に成長している企業が多く見られます。

その一方で、想定する収益を上げられず、不採算事業となる場合もあります。

M&Aによってこうした不採算事業を売却することで、経営の最適化を実現できるでしょう。

たとえば、自社が抱えるIT人材を、他の主力事業へ投入したり、IT人材を外部の企業へ派遣したりなどです。

こうした理由から、IT企業を売却する動きが活発化しています。

買い手側の理由

IT企業が他のIT企業・事業を買収する理由は、以下のとおりです。

- 関連事業とのシナジー効果が得られる

- 事業成長にかかる時間を短縮する

1つ目の理由は、自社の関連事業とのシナジー効果を得られることです。

たとえば、

- 販売シナジー:事業統合による市場シェアの拡大

- 生産シナジー:IT人材・ノウハウの獲得により新サービスを展開できる

- 投資シナジー:2社分の投資効果を獲得できる

- 経営シナジー:経営ノウハウを自社へ取り込める

M&Aは、リソースの総和効果だけでなく、それ以上の相乗成果が期待できる取り組みです。

既存のITビジネスをより強靭なものにするため、M&Aを実施するIT企業が増加しています。

2つ目の理由は、事業成長にかかる時間を短縮するためです。

近年のIT業界では、慢性的な人材不足が懸念されています。

しかし、新たに人材を採用し、育成していくには膨大な時間とコストがかかります。

その点M&Aでは、すでに高いレベルの技術・ノウハウを持った人材を短期的に獲得できるため、人手不足を解消しつつ、スピーディーな事業成長を実現できるでしょう。

以上の理由から、IT企業を買収する動きが活発化しています。

IT関連企業のM&Aの流れ!7STEP

基本的な手順は、以下の7ステップです。

- マッチングサービス・仲介会社の契約

- 候補企業の選定・交渉

- 経営者との面談

- 基本合意書の締結

- デューデリジェンスの実施

- 最終交渉

- クロージング

本章では、各フェーズの要点を解説します。

1.マッチングサービス・仲介者の契約

まずおこなうのは、マッチングサービス・仲介会社の契約です。

上記サービスの契約は必須ではありませんが、自社の希望に見合った候補企業を自ら見つけ出すのは困難です。

場合によっては、候補企業が見つからず、M&A過程が長期化する恐れもあるため、マッチングをサポートしてくれるサービスの利用がおすすめです。

また、中小企業の場合、各地域の信用金庫や事業引き継ぎセンターなどでも、候補企業を紹介してもらえます。

M&Aの実行を内製化し、マッチングのみをサポートしてもらいたい場合は、信用金庫や事業引き継ぎセンターに相談すると良いでしょう。

2.候補企業の選定・交渉

続いて、マッチングサービスや仲介会社の提案の中から、候補企業の選定と具体的な交渉を進めます。

中でも、M&A仲介会社は、独自の企業ネットワークを保有しているため、条件に合った候補企業を提案してもらいやすい傾向があります。

一方のマッチングサービスは、会員数や時期によっても候補企業の見つけやすさが異なるため、注意が必要です。

また、候補企業との交渉にはいる場合は、秘密保持契約を締結します。

双方の社内情報をやりとりするため、情報漏洩リスクへの配慮が欠かせません。

3.経営者との面談

候補企業との交渉が進むにつれ、経営者同士での面談をセッティングします。

この面談では、それまでに取り決めた事項の確認と、今後のスケジューリングが一般的です。

また、本格的な交渉に入る段階で、買い手企業から売り手企業へ「意向表明書」を提示します。

意向表明書の作成で不明点がある場合は、M&A仲介会社やマッチングサービスへ相談すると良いでしょう。

4.基本合意書の締結

交渉を繰り返し、買い手・売り手間である程度の合意が得られたら、基本合意書を締結します。

基本合意書とは、それまでに取り決めた内容を書面にまとめたものです。

一般的には、M&Aスキームや譲渡価格、独占交渉権やデューデリジェンスの協力義務などを記載します。

万が一、M&A過程で基本合意書の内容を反故にした場合、交渉が決裂するばかりかトラブルに発展する恐れもあります。

こうした事態を避けるためにも、基本合意書の内容をしっかりと確認しておくと良いでしょう。

5.デューデリジェンスの実施

デューデリジェンスとは、買い手企業が売り手企業の財務状況や事業の収益性などを調べる調査のことです。

デューデリジェンスは、限られた時間で多くの情報を調査するため、以下の7観点から実施します。

- ITデューデリジェンス

- 法務デューデリジェンス

- 税務デューデリジェンス

- 財務デューデリジェンス

- 事業デューデリジェンス

- 人事デューデリジェンス

- 知的財産デューデリジェンス

買い手企業としては買収後に簿外債務や訴訟リスクなどが発覚すると、大きな損失につながるため、デューデリジェンスでリスクを明確にすることが大切です。

6.最終交渉

デューデリジェンスの結果を踏まえ、最終交渉に臨みます。

最終交渉は、基本合意書の内容をベースに、デューデリジェンスで発覚したリスクのすり合わせや、譲渡価格への反映をおこないます。

最終交渉の内容は、そのまま取引内容に反映されるため、お互いに納得のいく着地点を見つけることが大切です。

ただ、万が一交渉が決裂する場合は、他の候補企業を探す必要があります。

最終交渉で双方の合意が得られると、最終譲渡契約書を締結し、M&Aを確定します。

7.クロージング

クロージングとは、最終譲渡契約書の内容にもとづき対価の支払いや統合作業をおこなうことです。

株式譲渡の場合は、株主名簿の書き換えで経営権が移転しますが、事業譲渡の場合は譲渡項目ごとに承継手続きをする必要があります。

また、買い手企業は従業員との雇用契約や人員配置、業務への適合など多くの手続きが必要なため、統合完了までに1ヶ月〜3ヶ月ほどかかるケースも見られます。

IT関連企業のM&Aでは専門家のサポートが大切

DX推進やコロナの影響で、IT需要が増加。

これに伴い、株価が上昇するIT銘柄が数多くあります。

また、市場の成長に伴い、IT企業のM&Aが活発化しています。

しかし、M&Aの実行には専門的な知識が求められるため、実施に際しては仲介会社などを利用すると良いでしょう。