M&Aにおける「のれん」は、会計上と税務上では扱いが異なります。この記事では、「のれん」の仕組みから、会計上と税務上の違いについて解説します。

1. のれんとは

のれんとは、M&A(合併・買収)の際、買収額のうち相手企業の純資産総額(総資産ー負債)を上回って支払った代金のことです。買収先のブランドイメージや技術力、人的資源など見えない資産価値を表しており、企業の「超過収益力」を表しています。

M&Aの売却側にとってほとんど影響はありませんが、買収側企業は資産として計上する必要があります。

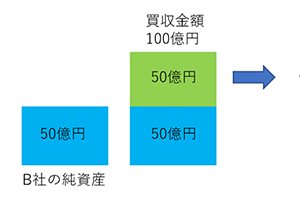

《のれんのイメージ》

たとえば、A社が純資産50億円のB社を100億円で買収したとします。この場合、A社は50億円の価値があるB社を50億円多く支払って購入したことになります。この差額である50億円が「のれん」です。

M&Aの代金が高額になればなるほど「のれん」の資産計上額は大きくなります。そして、買収先企業の収益力が低下した場合は、のれんの価値を引き下げて「減損損失」を計上しなければなりません。

一方、買収先企業を割安で取得した場合は、のれんが負債側に認識されます。その差額は「負ののれん」と呼ばれ、発生した事業年度の特別利益として処理されます。

2. のれんに対する会計基準の違い

日本の会計基準では、のれんは貸借対照表の「無形固定資産」として会計処理され、20年以内の一定期間での償却が求められています。

一方、IFRS(国際会計基準)では定期償却が求められず、買収先企業の価値が大きく下がったときだけ減損処理を計上します。

しかし、巨額の損失が突然として表面化するケースもあり、投資家や会計士の間で問題となっています。

そのため、国際会計基準を策定する国際会計基準審議会(IASB)では、のれんの定期的な費用計上を義務付ける議論を始めました。

3. IFRS(国際会計基準)の企業買収を巡る会計処理の見直しの影響

IFRS(国際会計基準)は欧州を中心にアジアなど120以上の国・地域に広まっています。買収先企業の価値が大きく下がったときだけ減損損失を計上すればいいため、近年M&Aを積極展開する企業を中心にIFRSの採用事例が増加しています。

2017年時点でIFRSを導入している国内企業はソフトバンク、JT、武田薬品工業など大手企業を中心に約160社。のれんは約14兆円あります。

2020年時点でIFRSを導入した国内企業は200社を超えました。(2020年8月21日追記)

欧州の主要600社は240兆円、米国では主要500社で340兆円ののれんを抱えています。米国基準でも「のれん」の償却は不要ですが、IFRSで変更が行われれば、米国でも見直しの議論がでる可能性があります。

実務上、M&Aにおける「のれん」について、定期償却の要否、日本基準を採用している場合はその償却期間、減損の要否に関する議論が起こります。のれんの減損損失の計上は、監査法人の会計士も交えながら決めるものであり、減損を認めたくない経営者と、減損を計上させたい監査法人との間でやりとりが行われます。

4. 税務上ののれん

これまでの説明は、「会計上ののれん」に関するものです。M&Aに係るのれんに関しては、「税務上ののれん」も認識されるかどうかについても検討する必要があります。

税務上、のれんに相当するものは「資産調整勘定」、負ののれんに相当するものは「差額負債調整勘定」と呼ばれています。ただ、法人税法上は「のれん」の定義はありません。資産調整勘定と負債調整勘定が、会計上の「のれん」に類似した概念であるため、「税務上ののれん」と呼ばれるようになったのです。

「のれんと資産調整勘定」、「負ののれんと差額負債調整勘定」は対応していますが、会計上と税務上の資産および負債には違いがあるため、両者の間にはズレが生じることがあります。

会計上ののれんは20年以内の一定期間での償却が求められていますが、税務上の資産調整勘定や差額負債調整勘定は5年間で償却されます。つまり、5年にわたって法人の損金に算入できるのです。

従来は5年間の均等償却となっていましたが、平成29年度の税制改正により2017年4月以降は月割計算になりました。事業年度の途中で資産調整勘定や差額負債調整勘定が生じた場合、その月から60カ月の償却が始まります。

買い手側にとっては、のれんの償却費が事業譲渡と株式譲渡で異なる税理処理されるという点が重要です。事業譲渡の方が税務上有利になるからです。

株主譲渡とは、会社の経営権を買い手に譲り渡すものです。現金で売却株主(オーナー)の保有株式を購入し、税務上の資産調整勘定や差額負債調整勘定は発生しません。

これに対して、事業譲渡とは会社の事業を売却することです。売却の対象となるものを、事業に必要なヒトやモノから定めることができます。特定の事業を切り出して譲渡するので、譲渡した事業以外はそのまま残ります。

事業譲渡では、資産調整勘定や差額負債調整勘定が発生し、償却費用を損金として計上できるので、税務上有利になるのです。

5. のれん

のれんに関する会計上、税務上の取り扱いは、M&Aを検討する際に必須の論点です。

しかし、「会計上ののれん」と「税務上ののれん」は取り扱いが異なります。会計上だけでなく、税務上の影響も考慮した上で、M&Aの交渉を行うようにしましょう。

2019-06-07 更新

6. 関連記事のご紹介

「のれん」に関して、下記の記事もご紹介しておりますので、併せてご覧になってください。

(1)【「負ののれん」について、具体的な事例を用いながら実践的に解説します】

https://paradigm-shift.co.jp/column/77/detail

計算されたのれんの金額がマイナスとなった場合に負ののれんと呼ばれることになります。

「負ののれん」は負という漢字はついていますが、財務上は必ずしもネガティブなものとは限りません。このコラムでは「負ののれん」について解説しております。

(2)【M&Aにおけるアナジー(Anergy)効果とは何か、避けるにはどうすれば良いかを具体的に解説します】

https://paradigm-shift.co.jp/column/70/detail

アナジー(Anergy)効果とは、事業間の相互マイナス効果のことです。

M&Aにおいては、よく「シナジー」という単語を聞かれた方が多いかと思います。アナジーは、「シナジー」の反対語です。

聞きなれない言葉かもしれませんが、重要な概念ですので、具体的な事例と考えるべき点に重点を置きながら説明しております。

(3)【M&Aにおける買収プレミアムとは?買収プレミアムの源泉を探ります】

https://paradigm-shift.co.jp/column/162/detail

買収プレミアムとは、買収価格から市場価格(公正価値)を差し引いた金額のことです。

買収プレミアムとはそもそも何なのか、なぜ、買手は買収プレミアムを支払う必要があるのでしょうか?このコラムでは、買収プレミアムの計算方法や源泉、実務上の留意点などを解説しております。

2020-08-21 更新