近年、日本でも事業承継の手段のひとつとして、スタートアップ企業のイグジットとして、M&Aという選択肢が浸透しつつあります。

M&Aでは、契約に「ロックアップ(キーマン条項)」と呼ばれる項目が入れる場合があり、売却対価のみならず、売り手側の経営者や役員の処遇をも左右する重要な項目です。

今回はロックアップについて、その定義や一般的な期間、契約に盛り込む場合の注意点について解説します。

1. ロックアップ(キーマン条項)の定義

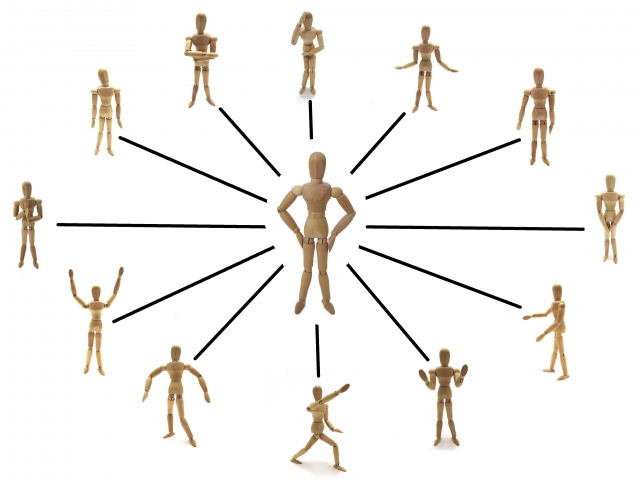

ロックアップとは、キーマン条項とも呼ばれるように、M&Aの売り手側の経営者や役員などの主要人物(キーマン)がM&Aの成約後の2~3年あまり、経営に携わり続けることを義務付ける取り決めです。

買収後、すぐに売り手側の経営陣が交代すると、他の従業員が芋づる式に辞めてしまったり、業績が悪化したりして、期待していたシナジーが得られないどころか、企業価値が大幅に低下してしまうリスクがあります。

とくにIT企業やスタートアップ企業のM&Aでは、キーマンが去ったことで買収対象の企業の業績が落ち込んでしまうという事例が少なくありません。

そこで、買収後の一定期間、売り手側キーマンにしばらく経営を続投させることで、企業価値の低下を防ぎ、業務をスムーズに引き継ぐためにロックアップが実施されます。

しかし、ロックアップの対象となったキーマンは、期間が終わるまで買い手側の意向に沿った経営を行うことになり、辞職や転職、起業といった選択の自由が奪われます。

買い手側はロックアップの実施が、買収の費用対効果に寄与するかどうかを判断する必要があります。

2. ロックアップ期間のめやす

過去のM&Aの事例から見ると、ロックアップ期間は2~3年程度がめやすです。

ロックアップ期間の長さは、契約の内容や企業の規模によっても左右され、M&Aが成功するか否かに大きく影響するため、買い手と売り手の双方で慎重に交渉を進めましょう。

(1) 買い手側にとっての理想のロックアップ期間

買い手側は、どれくらいの期間を設ければ売り手側の企業価値を下げることなく、キーマンから経営を引き継げるかを予測することが重要です。

ロックアップは、買い手側にとっては経営引き継ぎのための大切な期間であっても、売り手側、とくに対象のキーマンにとっては「前の会社に拘束される期間」と言っても過言ではありません。

短すぎると十分な引き継ぎが行えないまま期間が終了してしまい、逆に長すぎると、キーマンのモチベーションの低下が事業承継の足かせとなってしまうリスクがあります。

したがって、買い手側にとっての理想のロックアップ期間は、事業承継のための必要最低限の期間となります。

(2) 売り手側にとっての理想のロックアップ期間

売り手側キーマンにとっては、「ロックアップ期間=自由になれるまで拘束される期間」にほかならないため、短ければ短いほど良いと言えます。

むしろ、ロックアップ期間はないほうがM&A契約成立後すぐに自由になれますし、ロックアップ期間にかかわらず会社に残るという選択もできます。

ロックアップの有無がM&Aの売却価格を左右する場合もありますが、何年も会社に拘束されることを考えると、最長でも5年ほどで期間終了となるよう交渉を進めたほうが良いでしょう。

3. ロックアップをM&Aの契約に盛り込むときのポイント

前述の通り、ロックアップは買い手と売り手で求める条件や期間が食い違うことも少なくありません。

また企業価値にも少なからず影響を及ぼすため、実施の取り決めにあたっては慎重に協議する必要があります。

ここでは、ロックアップをM&Aの契約に盛り込むときのポイントについて解説します。

(1) ロックアップが不要な場合もある

ロックアップは必ずしもM&Aの契約内容に盛り込む義務はありません。条項をつけないほうがかえって、買い手と売り手の双方にとって有利に働く場合もあります。

たとえば、キーマンが高齢や病気であるといった理由で数年間拘束することが大きな不利益となる場合や、全経営陣の経営能力が乏しく従業員からの信頼に不安がある場合などです。

ロックアップを行わない場合は、すぐに買い手側が後続の経営陣を着任させて経営刷新にあたらせる必要があります。

(2) キーマンの自由を取るか・売却益を取るか

前述の通り、売り手側にとってロックアップの期間は短いほど良く、むしろ無いに越したことはないとまで言えます。

ただし、売り手側の悩みどころとしては、ほとんどのM&Aの交渉でロックアップと売却額が天秤にかけられることです。

買い手側はロックアップを設定したいという思惑があるため、ロックアップがない場合に比べて売却額は大幅にアップします。過去の事例では、ロックアップの有無で売却額に10億円の差が生じた案件もあります。

(3) 売り手は売却先選びをより慎重に行う必要がある

買い手候補が複数ある場合、売り手側はロックアップの有無や期間も検討材料として売却を判断しましょう。

ロックアップ期間中、対象のキーマンは買い手のもとで経営を行うことになるため、買い手側の代表者や従業員は信頼できるか、どのような待遇になるのか、しっかりと吟味する必要があります。

4. ロックアップと併用される「アーンアウト条項」とは

M&Aの契約内容に、ロックアップとともに盛り込まれる「アーンアウト条項」と呼ばれる項目があります。

アーンアウト(Earn out)とは、企業買収にかかる買収対価を一括で支払わず、分割で支払う条項を指します。

ここでは、ロックアップとアーンアウト条項の関係性や、買い手側・売り手側双方のメリットについて解説します。

アーンアウト条項について、詳しくはこちらの記事で解説しています。

アーンアウトとは? その効果と注意点について解説

(1) 買い手側にとってのアーンアウト条項のメリット

買い手側がアーンアウト条項を設けるメリットとして、売り手側キーマンのモチベーションの維持が図れることです。

とりわけスタートアップ企業のM&A案件では、買い手側が期待していたシナジー効果が得られなかった場合に、一括で買収対価を支払ってしまう「高値買い」が懸念されます。

さらに、売り手側キーマンがM&Aの買収対価を契約成立後すぐに受け取ってしまったことで、ロックアップ期間中の経営モチベーションが低下するリスクも考えられます。

そこで、ロックアップ期間中に期待したシナジー効果が得られたり、特定の目標を達成したりした場合に、売却対価の全額を支払うようなアーンアウト条項を併用することで、売り手側キーマンのモチベーションを維持することにつなげるのです。

(2) 売り手側にとってのアーンアウト条項のメリット

売り手側のメリットとしては、企業や事業を売却した後も経営に関与して結果を出すことで、一括で売却対価(キャッシュ)を受け取るよりもさらに多くの利益を得られる可能性があることです。

M&Aの交渉において、売り手側は企業や事業の将来性を買い手側に評価してもらい、より高い金額でM&Aを成立させたいと考えます。

しかし、M&Aの契約時点で自社の将来性を買い手側に主張して、売却対価を引き上げることは現実的に困難です。売り手側の方がM&Aを強く望んでいる場合は、なおさら高く売ることが難しくなります。

そこで、アーンアウト条項で買い手側が設定する目標よりも高い目標を定め、条件を達成することで、さらなる対価を受け取れる可能性があります。

5. まとめ

M&Aにロックアップを設けることで、買い手側はM&Aの費用対効果を最大化したうえで業務を引き継げるメリットがあり、また売り手側はロックアップなしの契約よりも大きい対価を得られるメリットがあります。

しかし、ロックアップの実施をM&Aの成功につなげるには、メリットとデメリットを把握した上で、双方にとって適切な長さを設定することが重要です。

ロックアップを検討する場合、買い手側はアーンアウト条項の併用も視野に入れて交渉に臨みましょう。